Bitcoins kurs fortsætter med at svæve over 110.000 kr., men begyndte at vise salgspres i den sidste uge af september.

Flere on-chain målinger og makroøkonomiske signaler advarer nu om, at BTC’s stigning kan være ved at miste momentum. Hvad er disse advarselstegn? Detaljerne er nedenfor.

3 advarselssignaler for bitcoin-kurs i den sidste uge af september

Historiske data viser, at september bærer en “forbandelse”, der har varet over et årti. Det har konsekvent været den svageste måned på året. Med lidt over en uge tilbage truer dette mønster med at gentage sig, da negative signaler opbygges.

On-chain signal: SOPR indikerer at profitabiliteten er ved at tørre ud

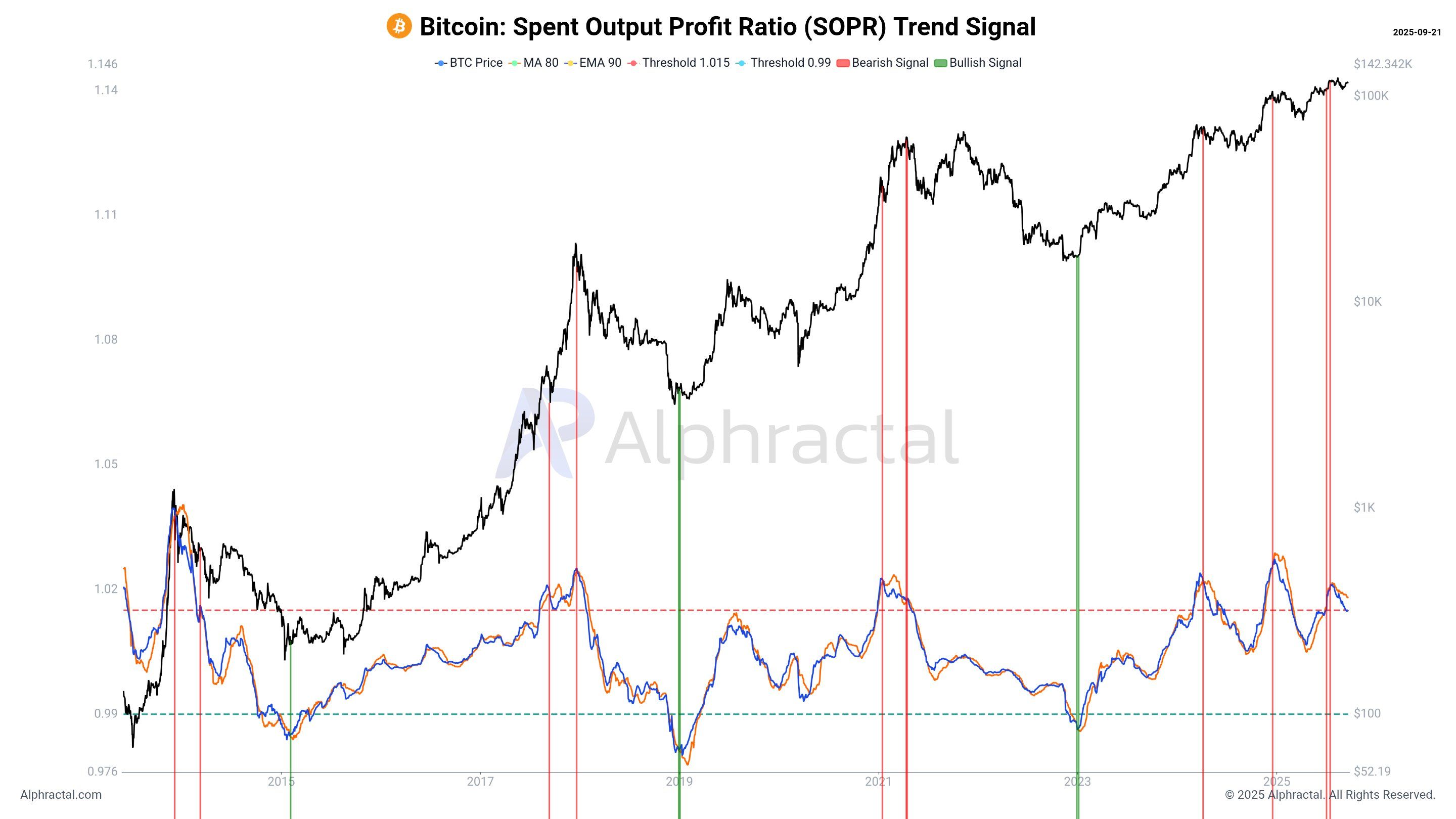

Analytiker Joao Wedson, grundlægger af Alphractal, fremhævede, at Spent Output Profit Ratio (SOPR) Trend Signal blinker bearish.

SOPR måler, om Bitcoin-transaktioner on-chain er profitable eller tabsgivende. En aflæsning over 1 betyder, at sælgere er i profit (sælger BTC over deres købspris). En aflæsning under 1 betyder, at sælgere er i tab (sælger under kostpris).

I øjeblikket forbliver SOPR over 1, men er på vej nedad. Dette antyder, at profitabiliteten fra on-chain transaktioner er ved at falme.

Historisk set markerer røde zoner på diagrammet Bitcoin-toppe, som vist på tværs af flere tidligere cyklusser. Wedson forklarede, at investorer har tendens til at akkumulere BTC for sent og til alt for høje priser i sådanne tider.

“SOPR Trend Signal er fremragende til at signalere, når blockchain-profitabiliteten tørrer ud. Aldrig i Bitcoins historie har investorer akkumuleret BTC så sent og til så høje priser,” sagde Joao Wedson .

Wedson påpegede også, at kortsigtede indehaveres (STH) realiserede pris er 111.400 kr., hvilket er tæt på det nuværende markedsniveau. Ethvert fald under denne grænse kan udløse stop-loss salg. Alarmerende nok faldt BTC allerede under dette niveau i den sidste uge af september.

Derudover, på trods af Bitcoins højere kurs end tidligere cyklusser, er Sharpe-forholdet svagere. Dette betyder, at risikojusterede afkast er lavere, og dermed også profitpotentialet.

Exchange signal: taker køb/salg forholdet falder markant, salgspres dominerer

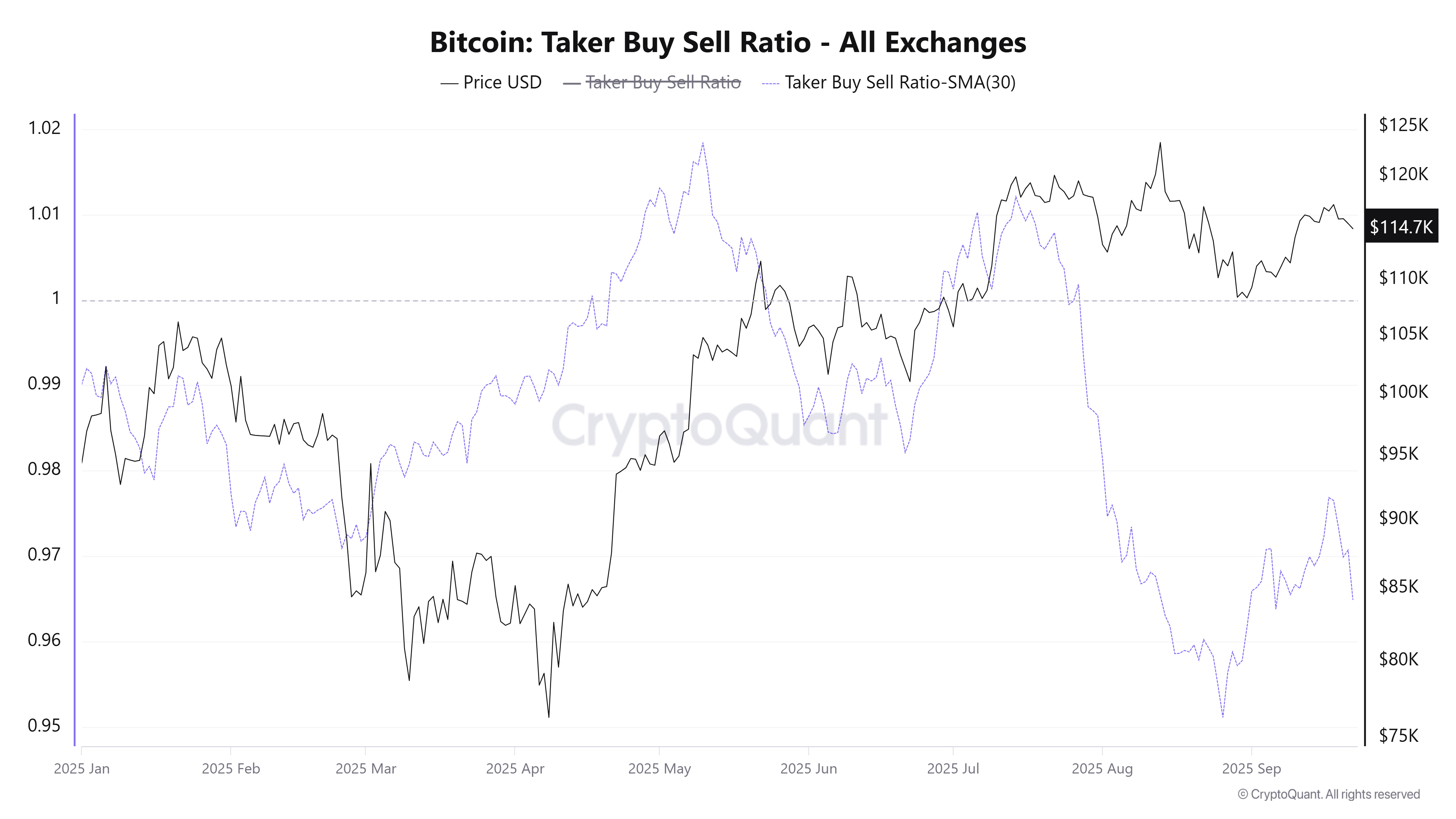

CryptoQuant-data viser, at taker buy/sell-forholdet på tværs af alle børser er faldet under 1 i de seneste uger. Den 30-dages simple glidende gennemsnit (SMA30) følger også denne nedadgående trend.

Dette indikerer, at aktivt salgsvolumen (taker sell) nu overstiger køb, hvilket afspejler negativ stemning blandt handlende. Historisk set, når dette forhold forbliver under 1, står Bitcoin ofte over for nedadgående pres, især når priserne allerede er tæt på rekordhøje niveauer.

Dette er et klart tegn på, at bullish momentum svækkes. Uden nye kapitalindstrømninger kan den sidste uge af september se en vending.

Makro signal fra DXY

Siden den amerikanske centralbanks seneste rentenedsættelse, er US Dollar Index (DXY) steget. Det klatrede fra 96,2 point til 97,8 point.

Nogle analytikere advarer om, at den omvendte korrelation mellem DXY og BTC kan vende tilbage, hvilket udgør nedadgående risici for Bitcoins kurs.

Analytiker Killa skitserede et bredere scenarie: hvis DXY fortsætter med at komme sig, kan Bitcoin vende—præcis som det gjorde i 2014, 2018 og 2021.

Disse tre signaler—on-chain, børsbaserede og makro—forstærker Bitcoins septemberforbandelse. Hvis historien gentager sig, kan de sidste dage af måneden bekræfte det.