Asiatiske IPO’er kommer i rampelyset. I hele regionen ser børser og fintech-virksomheder i stigende grad Wall Street som det bedste sted at rejse kapital, øge værdiansættelser og opnå global legitimitet.

Analytikere bemærker også, at disse noteringer kan levere dyb likviditet og troværdighed, mens de udsætter virksomheder for store krav til overholdelse. At forstå de skiftende motiver og faldgruber ved denne trend er afgørende for både investorer og regulatorer.

OKX, Animoca, Bithumb skynder sig til debut i USA

Seneste opdatering:

OKX IPO-rapporter udløste en stigning på 5% i dens OKB token. Børsen, en stor asiatisk aktør, har omstruktureret sin compliance-struktur og søger nu at teste de amerikanske markeder.

Coincheck Nasdaq er ikke længere spekulation. I december 2024 begyndte den japanske børs at handle offentligt under ticker CNCK efter at have afsluttet sin de-SPAC fusion. Det blev den første Japan-baserede krypto-børs til at nå Nasdaq, og rejste midler øremærket til teknologi og opkøb.

Animoca-notering diskussioner fortsætter. Den Hongkong-baserede Web3-investor sigter mod at udvide sit brand fra gaming og NFT’er til det bredere finansielle økosystem, med Wall Street som en port til institutionel kapital.

Bithumb spin-off bekræfter sit forsøg på at strømline driften. Ved at adskille sin børsforretning håber den koreanske platform at give investorer en gennemsigtig indtjeningsprofil, før den overvejer en debut i USA.

I mellemtiden fremhæver LBank IPO-ambitioner beslutsomheden hos mellemstore aktører om at deltage i kapløbet. Selvom den er mindre i skala, positionerer LBank’s ekspansion i Sydøstasien den som en kandidat for investorer, der søger eksponering mod fremvoksende markeder for krypto-udbredelse.

Alibaba børsnotering i 2014 efterlod et eksemplarisk tilfælde

Baggrundskontekst: Præcedensen er stærk. Alibabas IPO i 2014 viste, hvordan asiatiske virksomheder kan trives i USA, mens Coinbases debut i 2021 legitimerede kryptovirksomheder ved at bevise, at børser kunne modstå regulatorisk kontrol og tiltrække institutionel efterspørgsel. Ikke desto mindre forbliver Asiens hjemlige reguleringer fragmenterede og ofte restriktive, hvilket gør USA til det mest gennemsigtige og likvide sted for ambitiøse krypto-virksomheder.

Dybdegående analyse: Flere faktorer forklarer stigningen, og tilsammen viser de, hvorfor det nuværende momentum er så betydningsfuldt:

- Markedsstemning: Et bredt opsving i IPO-lyst er i gang. “Dette er de bedste markedsforhold, kryptoområdet har set i årevis, og virksomheder ønsker at drage fordel af det,” sagde Matt Kennedy, seniorstrateg hos Renaissance Capital. Investoroptimisme, kombineret med en pro-krypto regulatorisk holdning i Washington, driver boomet.

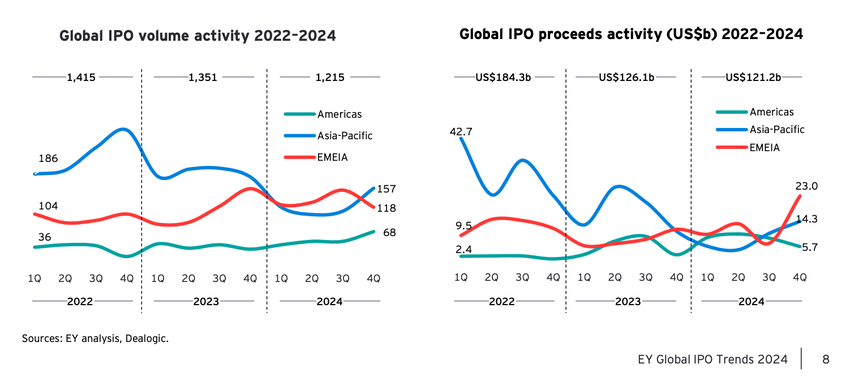

- Asiens vækstrolle: Regionen huser en af de hurtigst voksende krypto-sektorer. EY-rapporter viser, at Asien-Stillehavets IPO-værdier steg tocifret i slutningen af 2024, hvilket understreger dens momentum. Desuden fremhæver globale data det amerikanske markeds appel for udenlandske virksomheder. Ifølge EY kom 55% af alle amerikanske offentlige noteringer i 2024 fra udenlandske udstedere.

- Kapital og værdiansættelse: OKX-notering kan opnå multipler umulige på regionale markeder.

- Regulatorisk troværdighed: Animocas overholdelse af SEC-standarder ville signalere stærk tillid.

- Fleksible ruter: Coinchecks de-SPAC viste, hvordan alternative strukturer kan forkorte tiden til markedet.

- Global branding: Bithumbs IPO-ambitioner afspejler loftet på indenlandsk vækst.

Suverænitet og aftagende bekymring

Bag kulisserne: For OKX handler IPO-snak lige så meget om et omdømme-reset som om finansiering. Coinchecks træk sikrer krigskasser til M&A, mens Bithumbs reorganisering understreger disciplin. LBank, derimod, søger nye midler til at ekspandere til fremvoksende markeder som Latinamerika. På trods af deres forskellige strategier ser alle disse virksomheder Wall Street som den ultimative scene for legitimitet.

Bredere indvirkning: Disse bevægelser spreder sig udad. Som følge heraf er institutionelle investorer mere tilbøjelige til at allokere kapital, når oplysningsstandarder er i overensstemmelse med amerikanske normer. Samtidig kan asiatiske regulatorer stå over for pres for at justere rammerne for at forblive konkurrencedygtige. Alligevel kan afhængigheden af Wall Street også svække lokale markeder, hvilket rejser suverænitetsbekymringer på tværs af Asiens finansielle centre.

Udfordringer ved offentliggørelse: Mens fordelene er klare, er der stadig byrder. PwC og EY advarer om, at løbende rapportering, overholdelse og styringsomkostninger forbruger ressourcer og reducerer fleksibilitet. Dermed kan disse begrænsninger bremse innovation og reaktionsevne for børser, der konkurrerer i hurtigt skiftende markeder.

Datahøjdepunkter:

- Asien-Stillehavsområdets IPO-marked oplevede et opsving med tocifret vækst i slutningen af 2024 (EY).

- Den amerikanske kryptomarkedskapital nåede over 4 billioner dollars i midten af 2025 (Reuters).

- OKB token steg 5% efter spekulationer om IPO.

- Coincheck handles som CNCK på Nasdaq fra december 2024.

- 55% af de amerikanske børsnoteringer i 2024 var udenlandske udstedere (EY).