Bitcoin ligger over 88.000–90.000 dollars per 22. december, men markedsstrukturen under kursen ser mere og mere skrøbelig ud. Nylig volatilitet, lavere likviditet og aftagende efterspørgsel har skabt bekymringer om, at kryptomarkedet kan være på vej fra en sen bull-fase ind i et tidligt bear-marked op mod januar 2026.

Flere on-chain- og markedsstrukturelle målinger peger nu i samme retning. Ingen af disse signaler bekræfter alene et fuldt bear-marked. Til sammen antyder de dog øget nedadgående risiko og svækket støtte.

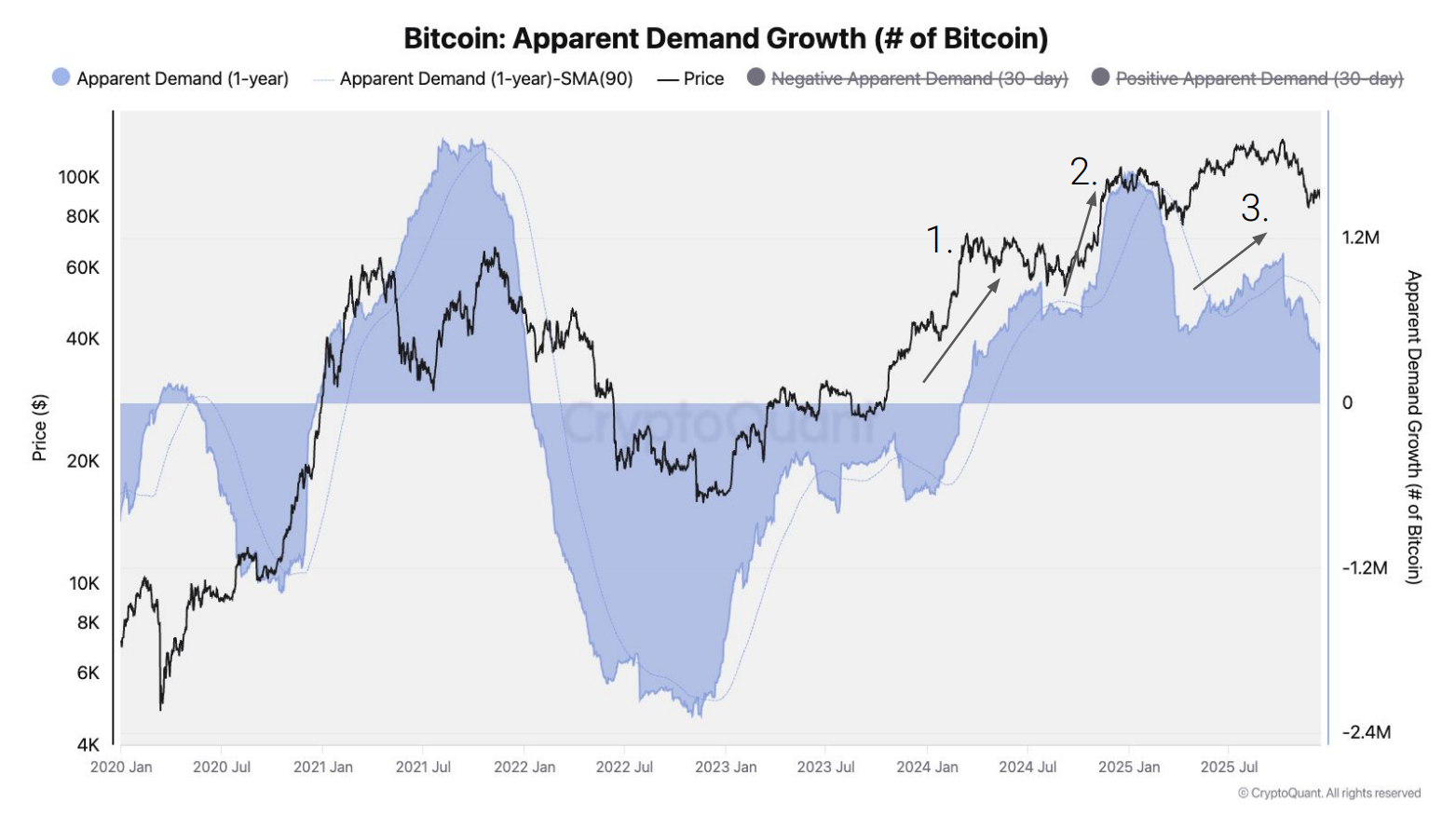

Bitcoins tilsyneladende efterspørgselsvækst er ved at vende

Bitcoins tilsyneladende efterspørgsel viser, hvor meget nyt købspres der er i forhold til den tilgængelige udbud.

De nyeste data viser, at efterspørgselsvæksten aftager efter flere bølger tidligere i cyklussen. Selvom bitcoin-kursen forblev høj gennem størstedelen af 2025, lykkedes det ikke efterspørgslen at sætte nye rekorder.

Denne forskel viser, at kursens styrke mere har været afhængig af momentum og gearing end af nye spotkøb.

Historisk, når efterspørgselsvæksten flader ud eller falder, mens kursen forbliver høj, skifter markedet fra akkumulering til distribution. Det markerer ofte de tidlige stadier af et bear-marked eller en lang konsolidering.

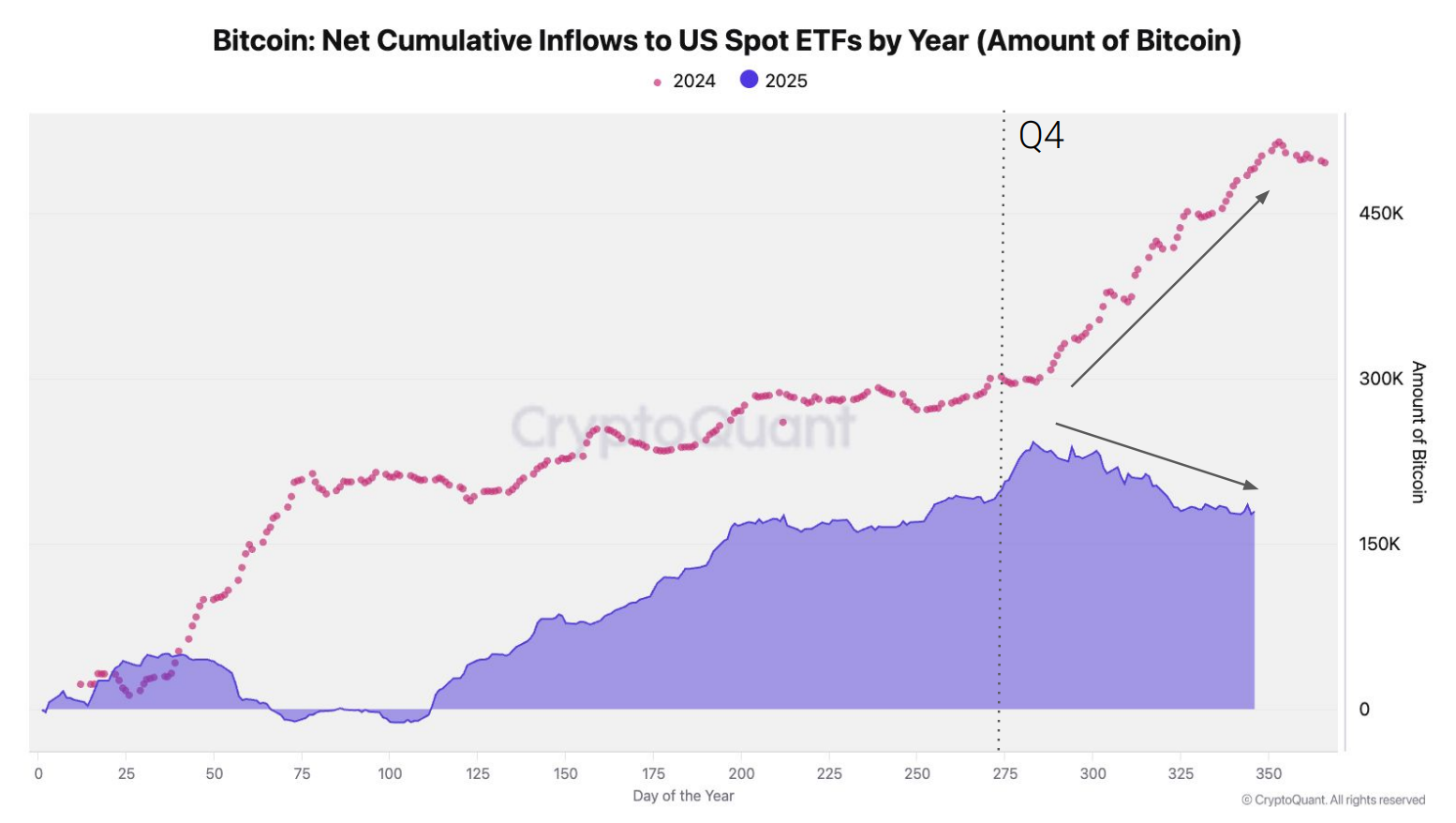

US spot bitcoin ETF-indstrømninger mister momentum

De amerikanske spot Bitcoin ETF’er har været den stærkeste kilde til strukturel efterspørgsel i denne cyklus.

I 2024 steg ETF-indstrømningerne stabilt frem mod årets udgang. I modsætning dertil viser 4. kvartal 2025 udfladede indstrømninger og i perioder fald.

Det er vigtigt, da ETF’er repræsenterer langsigtet kapital frem for kortvarig handel.

Når ETF-efterspørgslen aftager, mens kursen forbliver høj, tyder det på, at de store købere trækker sig tilbage. Uden vedvarende institutionelle indstrømninger bliver bitcoin mere sårbar over for volatilitet drevet af derivater og spekulative satsninger.

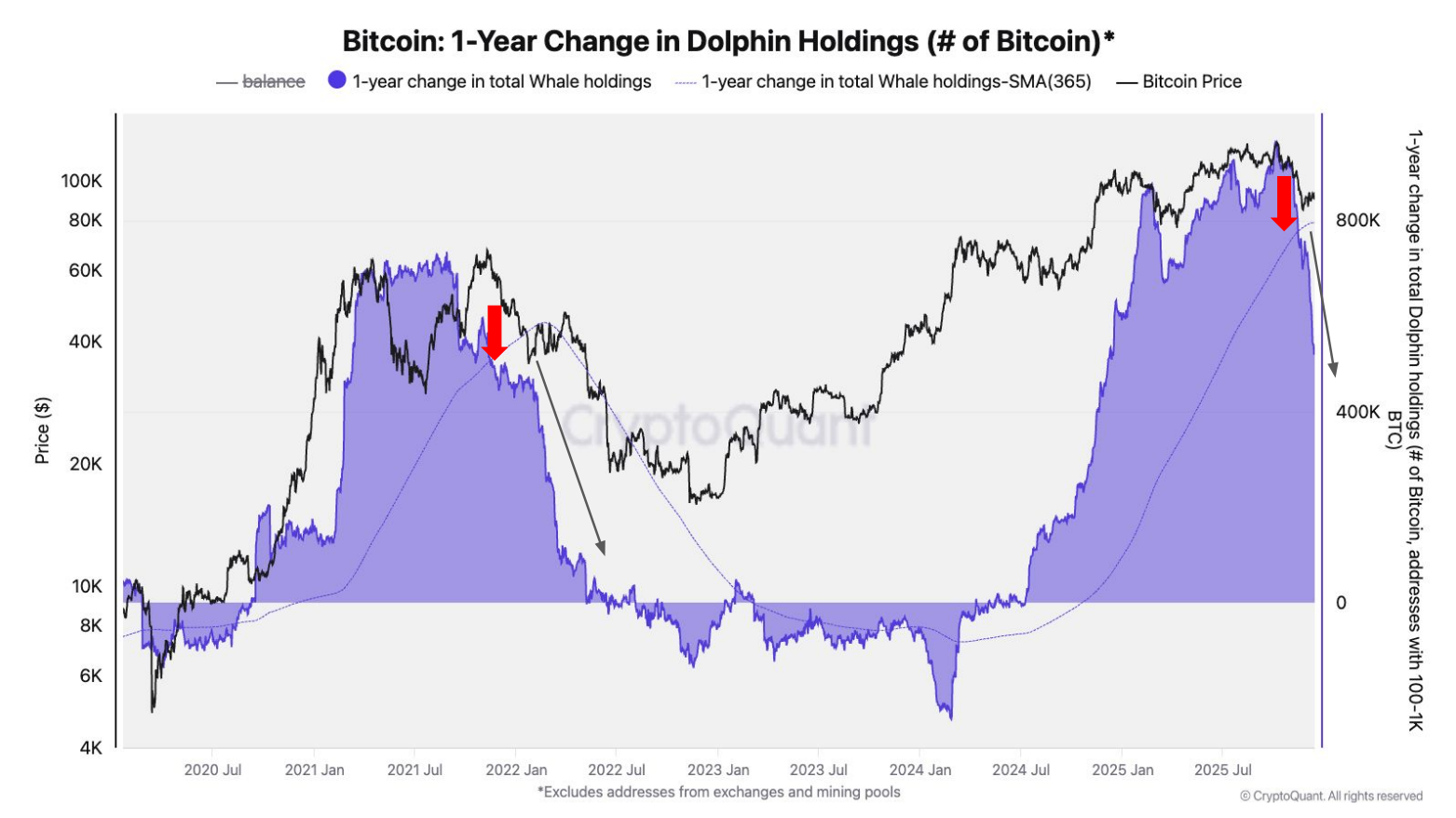

Dolphin wallets mindsker eksponeringen

Wallets med 100 til 1.000 BTC, ofte kaldet “delfiner”, forbindes typisk med erfarne investorer og fonde.

De nyeste data viser et markant fald i delfin-beholdninger over det seneste år. Lignende adfærd kunne ses i slutningen af 2021 og starten af 2022, før større nedture på markedet.

Det indikerer ikke paniksalg.

Det peger i stedet på risikoreduktion blandt erfarne ejere. Tidligere har denne gruppe ofte solgt ud, mens kursen forbliver høj, hvilket afspejler forventninger om lavere afkast eller længerevarende konsolidering forude.

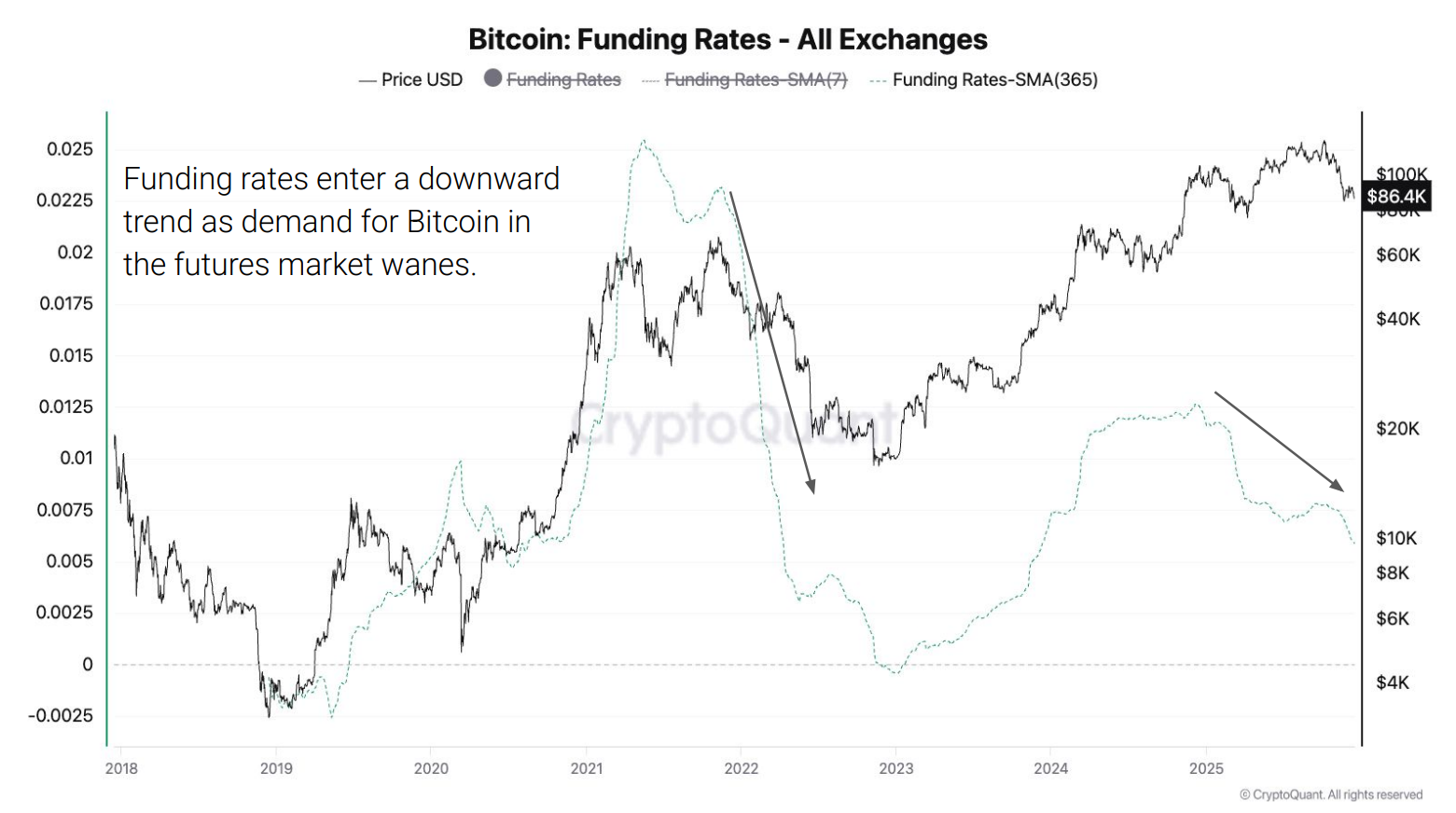

Finansieringsrater er på vej ned på tværs af børser

Finansieringsraten viser omkostningen for de handlende ved at holde gearede positioner.

På tværs af de største børser er bitcoins finansieringsrater nu i en tydelig nedadgående trend. Det viser aftagende interesse i at geare, selvom kursen stadig er relativt høj.

I bull-markeder støttes stærke kursstigninger af stigende finansieringsrate og vedvarende længsels-positioner.

Men faldende finansieringsrater antyder, at de handlende er mindre selvsikre og mindre villige til at betale for at forblive lang. Et sådant miljø går ofte forud for usikre prisbevægelser eller bredere vendinger i den overordnede trend.

Bitcoin faldt under 365-dages glidende gennemsnit

365-dages glidende gennemsnit er en langsigtet trendindikator, der historisk adskiller bull-markeder fra bear-markeder.

Bitcoin er nu faldet under dette niveau for den første længerevarende periode siden starten af 2022. Tidligere makrodrevne salgspres i 2024 og begyndelsen af 2025 testede grænsen, men lukkede ikke under den.

Et vedvarende brud under 365-dages gennemsnittet betyder ikke nødvendigvis et crash. Men det indikerer et skifte i det langsigtede momentum og øger sandsynligheden for, at kursstigninger vil møde stærkere modstand.

Hvor langt kan bitcoin falde, hvis et bear-marked udvikler sig?

Hvis disse signaler fortsætter med at pege samme vej, giver historiske data et pejlemærke snarere end en kursforudsigelse.

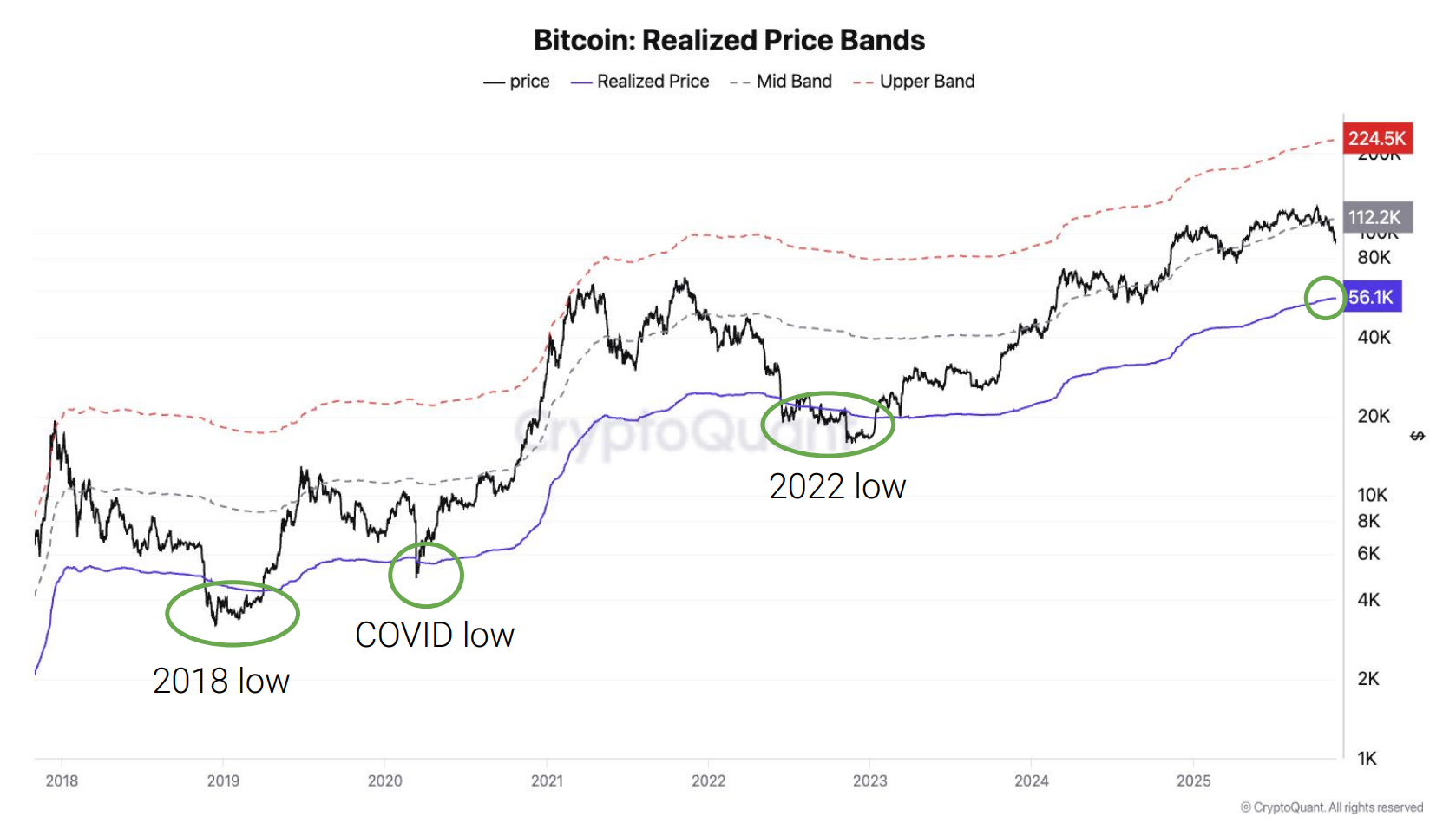

Bitcoins realiserede kurs, der i øjeblikket ligger tæt på 56.000 dollars, repræsenterer gennemsnitsprisen for alle ejere. I tidligere bear-markeder ramte Bitcoin ofte bunden omkring eller lige under dette niveau.

Det betyder ikke, at Bitcoin nødvendigvis skal falde til 56.000 dollars. Men i et fuldt bear-scenarie har langsigtede købere historisk set trådt til tættere på denne zone.

Mellem nuværende niveauer og realiseret kurs findes der mange mulige udfald, blandt andet længere perioder med sidelæns bevægelse i stedet for et brat fald.

Hvad det betyder for markedet i øjeblikket

I øjeblikket, pr. 22. december, forbliver Bitcoin i et fast interval med lav likviditet og stor følsomhed over for gearing. Private investorer er forsigtige, mens institutionelle pengestrømme er aftaget.

Altcoins er mere udsatte end Bitcoin, da de i højere grad er afhængige af detailhandel og hurtigt rammes, når likviditeten tørrer ud.

Tilsammen peger disse fem grafer på, at krypto kan være på vej ind i en sen-cyklus distributionsfase, hvor risikoen for bear-markedet i starten af 2026 vokser, hvis efterspørgslen ikke vender tilbage.

Trenden svækkes, men er ikke ødelagt. Men fejlmargenen bliver mindre.