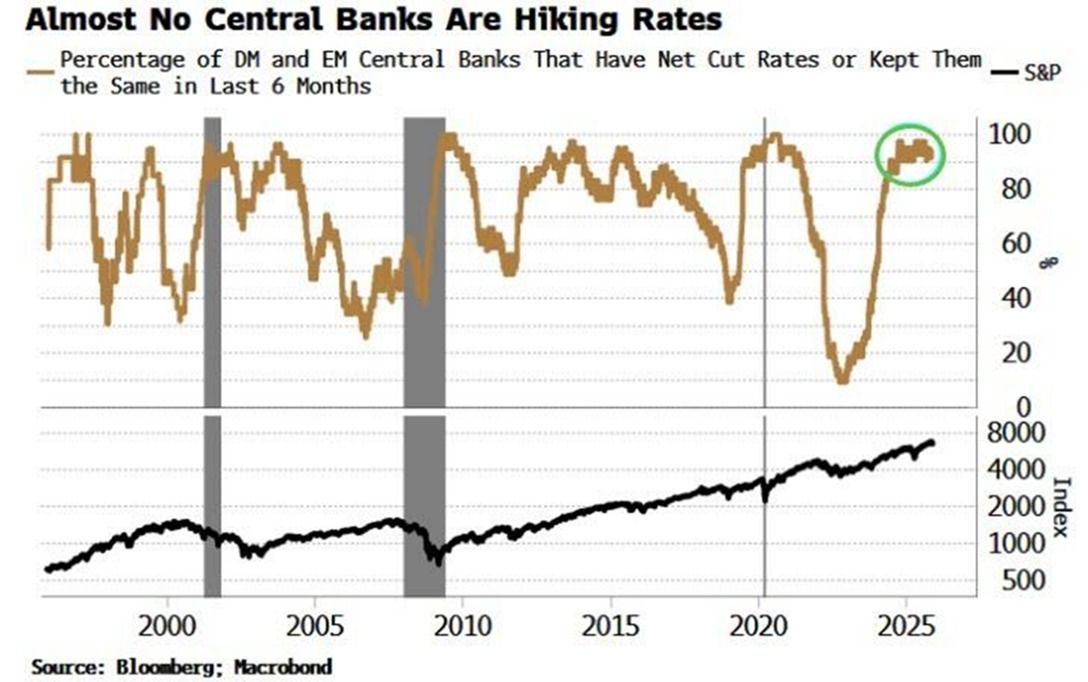

Mere end 90% af verdens centralbanker har sænket renterne eller holdt dem stabile i 12 måneder i træk, et mønster sjældent set i de seneste 35 år. Denne pengepolitiske lempelsesperiode har medført 316 rentenedsættelser over to år, hvilket overstiger de 313, der blev set under finanskrisen 2008-2010.

På trods af denne globale udvidelse af likviditet, har Bitcoin adskilt sig fra pengemængdens vækst siden midten af 2025. Denne tendens rejser spørgsmål om, hvornår den førende kryptovaluta vil reagere på tilstrømningen af kapital.

Uden fortilfælde pengepolitisk lempelse siden pandemien

Global pengepolitik er gået ind i sin mest aggressive lempelsesfase siden COVID-19 pandemien, baseret på data fra The Kobeissi Letter. Færre end 10% af centralbankerne har hævet renten, mens de fleste har sænket eller fastholdt politikken. Denne tendens har varet i et år, hvilket markerer en sjælden global pengepolitisk drejning.

Omfanget af denne lempelse er tydeligt, når man ser på de samlede rentenedsættelser. Fra 2023 til tidligt i 2025 har centralbanker i både udviklede og nye markeder sænket renten 316 gange—overstiger de 313 nedsættelser mellem 2008 og 2010, hvor det globale finansielle system var under hårdt pres.

Historisk set har koordineret pengepolitisk lempelse gået forud for markante stigninger i aktivpriser, især i risikofyldte aktiver som aktier og kryptoer. Men Bitcoins reaktion på denne bølge af likviditet har været meget mere afdæmpet end i tidligere cykler. Tidligere research fandt en 0.94 sammenhæng mellem Bitcoins kurs og den globale M2 pengemængde (fra maj 2013 til juli 2024), men den forbindelse ser midlertidigt svækket ud nu.

Denne adskillelse rejser spørgsmål om timing og markedsdrivere. Analytikere observerer, at Bitcoin ofte halter bagefter globale likviditetsstigninger med 60 til 70 dage. Hvis dette historiske mønster fortsætter, kan den fortsatte pengepolitiske ekspansion forsinke en Bitcoin-opgang indtil slutningen af 2025 eller 2026.

2026 finansielt chok scenario

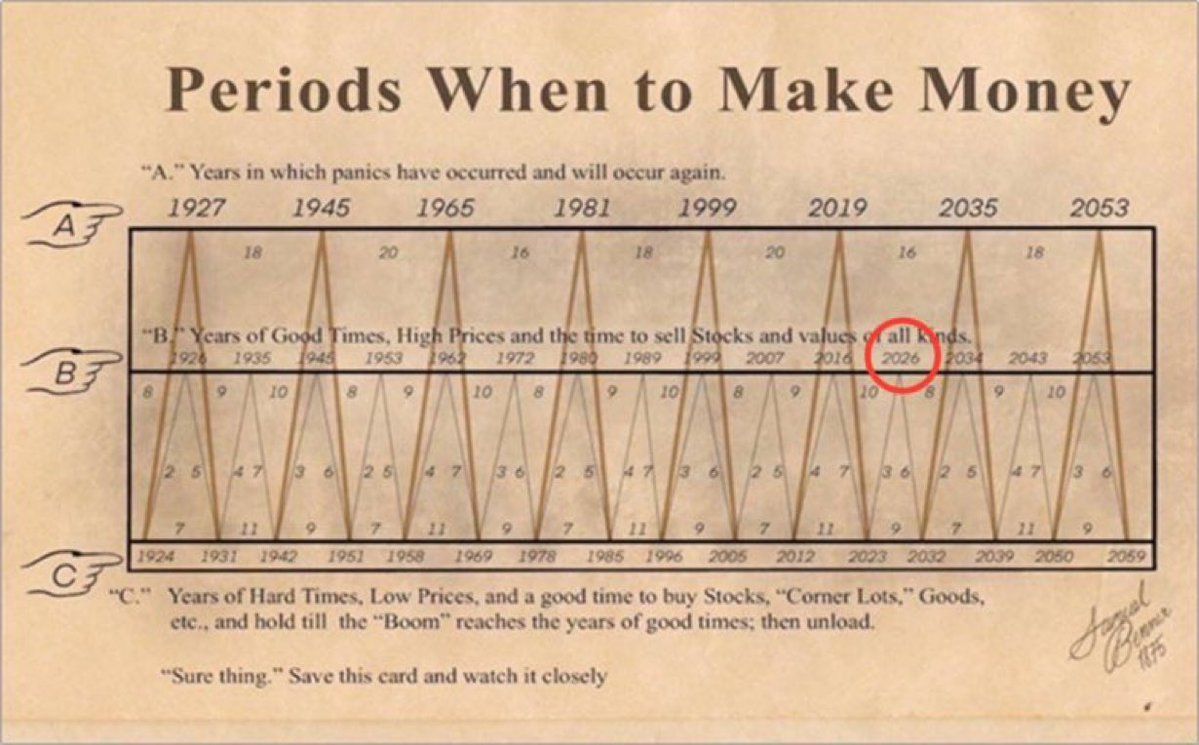

Markedsovervågere beskriver et muligt scenarie, der udspiller sig gennem 2028, hvor 2026 er et vendepunkt. Dette matcher de historiske cykler beskrevet af Benner Cycle, en markedsmodel fra det 19. århundrede, der overraskende har forudsagt mange finansielle vendepunkter.

Ifølge markedsanalytiker NoLimitGains, konvergerer flere globale stresspunkter mod 2026. Problempunkter inkluderer finansieringsproblemer i den amerikanske stat, Japans yen carry-trade risiko, og Kinas tunge kreditbelastning. Forstyrrelser ved nogen af disse faktorer ville skabe globale chok, men samtidige problemer kunne udløse en systemisk krise.

Fase et er defineret af en finansieringschok i statskassen, muligvis udløst af svage amerikanske obligationsauktioner. USA står over for rekordstor gældsudstedelse i 2026, da underskud vokser og udenlandsk efterspørgsel falder. Svage auktioner og aftagende indirekte bud minder om UK’s krise med statsobligationer i 2022. Dollaren stiger, likviditet forsvinder, Japan intervenerer, yuan falder, kreditspredninger vokser, risikofyldte aktiver sælges osv.

Fase to følger med, at centralbanker handler gennem likviditetsindsprøjtninger, swaplinjer og tilbagekøb af statspapirer. Denne regeringsreaktion vil indsprøjte kapital og dermed bane vejen for den inflationsbølge, mange analytikere forventer for 2026 til 2028. I denne fase bør realrenterne falde, guld og sølv kan stige, Bitcoin kan komme sig, og råvarer kan stige, når dollaren topper.

MOVE-indekset, som sporer obligationsmarkedets volatilitet, stiger allerede. Når MOVE, USD/JPY, den kinesiske yuan og 10-årige statsobligationsrenter bevæger sig i samme retning, ser analytikere det som et advarselstegn om, at en betydelig begivenhed kan indtræffe inden for en til tre måneder.

Bitcoins lag præsenterer en potentiel mulighed

Bitcoins seneste præstation fremhæver dens usædvanlige adskillelse fra den globale likviditetsekspansion i midten af 2025. På trods af at centralbankerne har øget pengemængden, har kryptovalutaen handlet sidelæns og skuffet dem, der forventede en øjeblikkelig opgang.

En optimistisk synsvinkel er, at denne forsinkelse giver en købslejlighed, mens Bitcoin forbliver undervurderet i forhold til global likviditet. Historisk set er Bitcoin ofte steget 60-70 dage efter større stigninger i den globale M2 forsyning.

Nogle analytikere mener, at deltagerne afventer mere klarhed om inflation og centralbankpolitik. Andre nævner uafklarede problemer, såsom reguleringsudviklinger, institutionel aktivitet og stærk teknisk modstand, der måske holder prisen tilbage.