Bitcoin (BTC) og de bredere kryptomarkeder navigerer i udfordrende forhold, som historisk er blevet forværret af septembers sæsonmæssige udfordringer.

I en nylig rapport har Kaiko-forskere undersøgt, hvordan et potentielt rentefald i USA og andre vigtige økonomiske begivenheder kunne påvirke Bitcoin. Disse fire diagrammer, som analytikerne har leveret, forklarer, hvad man kan forvente af BTC i de kommende uger.

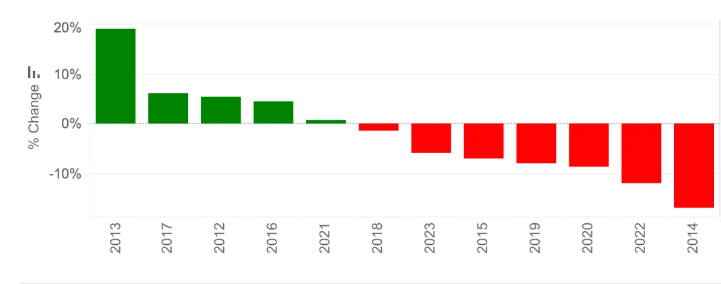

Månedlig ændring i Bitcoins kurs i september

Som BeInCrypto rapporterede, har tredje kvartal historisk set været udfordrende for Bitcoin og det bredere kryptomarked, hvor september ofte har leveret de dårligste afkast. Kaiko fremhæver, at Bitcoin er faldet i syv af de sidste tolv septembere.

I 2024 fortsætter dette mønster, med Bitcoin ned 7,5% i august og 6,3% indtil videre i september. I øjeblikket handles Bitcoin over 20% under sit seneste rekordhøje på næsten $73,500, som blev registreret for mere end fem måneder siden.

Læs mere: Hvordan man køber Bitcoin (BTC) og alt hvad du behøver at vide

Men ifølge Kaiko Research kan kommende rentenedsættelser i USA give et løft til risikoaktiver som Bitcoin. Bitget Wallets COO Alvin Kan deler denne holdning.

“Ved mødet i Jackson Hole antydede formanden for Federal Reserve, Jerome Powell, at det måske var tid til politiske justeringer, hvilket førte til forventninger om fremtidige rentenedsættelser. US Dollar Index reagerede ved at falde kraftigt og svinger nu omkring 100. Med en rentenedsættelse i september som en konsensusforventning, kunne den officielle start på handel med rentenedsættelser forbedre den samlede markedets likviditet, hvilket giver et løft til kryptoaktiver,” udtalte Kan til BeInCrypto.

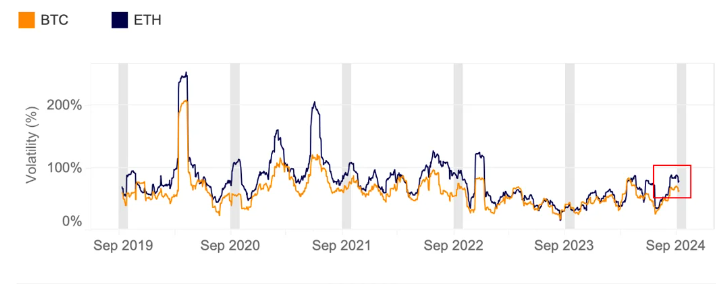

30-dages historisk volatilitet

Ifølge rapporten tegner september sig til at blive meget volatil, med Bitcoins 30-dages historiske volatilitet, der stiger til 70%. Denne måling afspejler udsvinget i et aktivs kurs over de seneste 30 dage, hvilket viser, hvor dramatisk dets kurs har bevæget sig i denne periode.

Bitcoins nuværende volatilitet er næsten dobbelt så høj som sidste års niveauer og nærmer sig toppen set i marts, da BTC nåede et rekordhøjt niveau på over $73,000.

Ethereum (ETH) har også oplevet øget volatilitet, der overgår både martsniveauerne og Bitcoins, drevet af ETH-specifikke begivenheder såsom Jump Tradings afviklinger og lanceringen af Ethereum ETF’er.

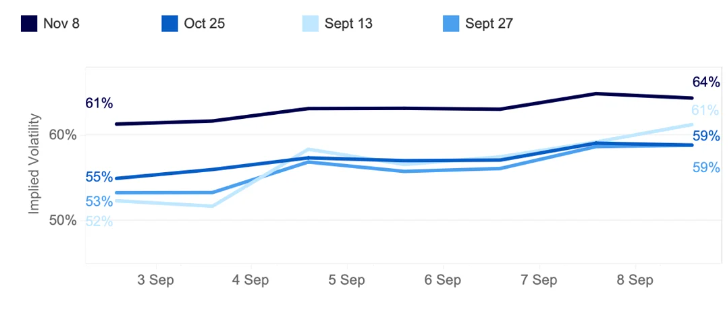

BTC’s implicitte volatilitet efter udløb

Siden starten af september er Bitcoins implicitte volatilitet (IV) steget efter et dyk i slutningen af august. IV-indikatoren måler markedets forventninger til fremtidige prisudsving baseret på nuværende optionshandelsaktivitet. Højere IV antyder, at handlere forventer større prisudsving fremadrettet, selvom det ikke angiver bevægelsens retning.

Bemærkelsesværdigt er, at kortfristede optionsudløb har set den skarpeste stigning, med udløbet den 13. september, der er steget fra 52% til 61%, hvilket overgår kontrakter ved månedens ende. For den almindelige person indikerer det, når kortfristet implicit volatilitet overstiger længerevarende målinger, øget markedspres, omtalt som en “inverteret struktur”.

Risikomanagere ser ofte en inverteret struktur som et signal om øget usikkerhed eller markedspres. Som resultat kan de tolke dette som en advarsel om at reducere risikoen i deres porteføljer ved at mindske eksponeringen mod volatile aktiver eller sikre sig mod potentielle nedture.

“Disse markedsforventninger stemmer overens med sidste uges amerikanske jobrapport, som dæmpede håbene om en 50bps reduktion. Men kommende amerikanske CPI-data kan stadig ændre oddsene,” bemærker Kaiko-forskerne.

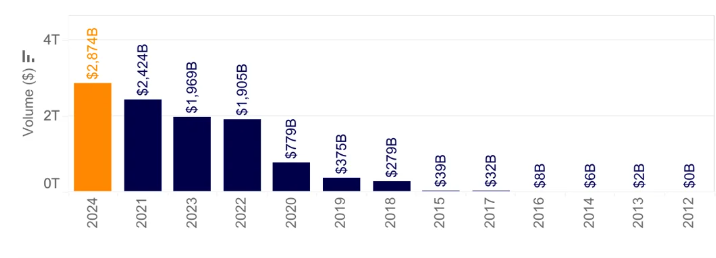

Handelsvolumen

Diagrammet over Bitcoins handelsvolumen fremhæver også den nuværende markedsvolatilitet og viser øget handelsdeltagelse. Det kumulative handelsvolumen nærmer sig en rekord på $3 billioner, op næsten 20% i de første otte måneder af 2024 efter sidste top i 2021.

Læs mere: Bitcoin (BTC) kursforudsigelse 2024/2025/2030

Traditionelt ser Bitcoin-investorer en rentenedsættelse som en positiv katalysator for markedet. Men der er stadig bekymringer om, hvordan markedet kan tolke en større end forventet nedskæring. Markus Thielen, grundlægger af 10X Research, advarer om, at en rentenedsættelse på 50 basispoint kan opfattes som et tegn på hast, hvilket potentielt kan udløse en tilbagetrækning fra risikoaktiver som Bitcoin.

“Selvom en nedskæring på 50 basispoint fra Fed kan signalere dybere bekymringer til markederne, vil Fed’s primære fokus være at afbøde økonomiske risici snarere end at håndtere markedets reaktioner,” udtalte Thielen i en note til klienter.

Sammen med spekulationer om rentenedsættelser inkluderer andre faktorer, der bidrager til kryptovalutamarkedets udsving, de kommende amerikanske valg. Som BeInCrypto rapporterede, forventes debatten mellem Donald Trump og Kamala Harris at udløse bevægelser, især i Bitcoin og Ethereum.