Amerikanske økonomiske data sender tidlige advarselssignaler for risikable aktiver og krypto. De seneste arbejdsmarkedsdata peger på, at væksten i husholdningsindkomster kan svækkes frem mod 2026.

Den tendens kan mindske private investorers indskud, især i ustabile aktiver som krypto. På kort sigt giver det et efterspørgselsproblem snarere end en strukturel krise.

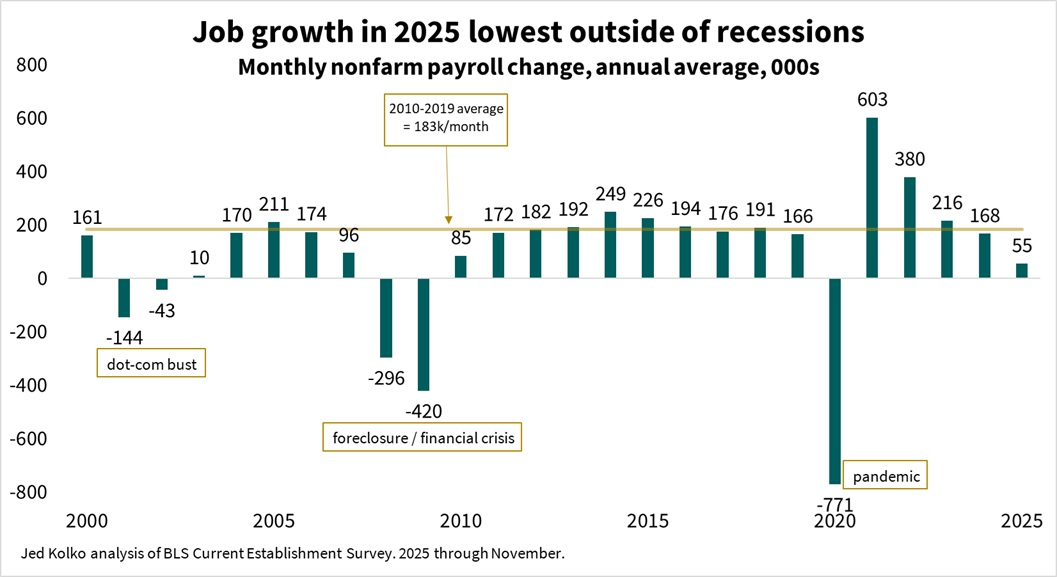

Amerikanske arbejdsmarkedsdata peger på lavere vækst i den disponible indkomst

Seneste Nonfarm Payrolls rapport viste beskeden jobskabelse samtidig med stigende arbejdsløshed. Lønstigningstakten bremsede også op, hvilket signalerer et svagere momentum i husholdningernes indkomst.

Disponibel indkomst betyder noget for kryptoens udbredelse. Private investorer bruger typisk overskydende kontanter, ikke gearing, til risikofyldte aktiver.

Når lønningerne stagnerer, og jobsikkerheden svækkes, skærer husholdningerne først i det, de kan undvære. Spekulative investeringer ender ofte i den kategori.

Private investorer er mest udsatte og altcoins kan mærke det først

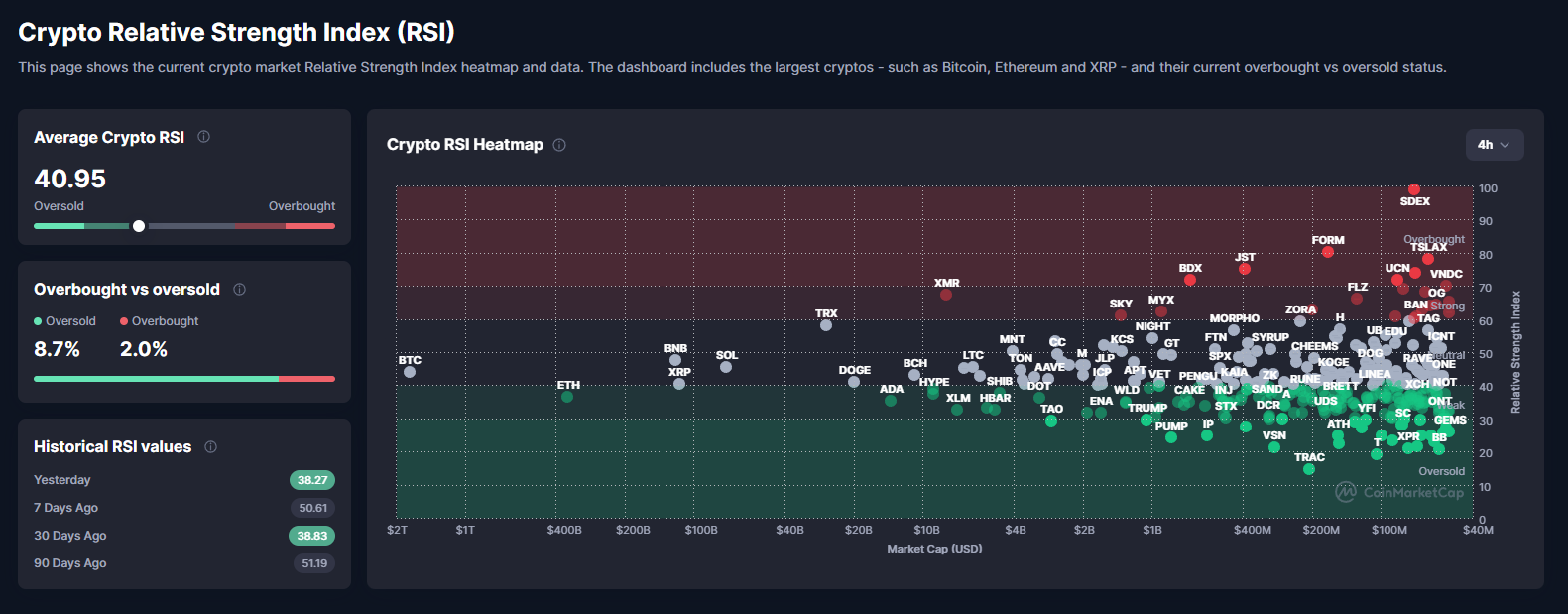

Privates deltagelse spiller større rolle i altcoin-markedet end i Bitcoin. Mindre tokens er i høj grad afhængige af private penge, der jagter højere afkast.

Bitcoin tiltrækker derimod institutionelle investeringer, ETF’er og langsigtede ejere. Det giver større likviditet og stærkere beskyttelse ved fald.

Hvis amerikanere får færre penge at investere for, rammes altcoins oftest først. Likviditeten forsvinder hurtigere, og kursfaldene kan vare længere.

Private investorer kan også blive nødt til at sælge for at dække udgifter. Det medfører større salgspres på små tokens.

Lavere indkomst betyder ikke lavere kurser, men det ændrer drivkraften

Aktivernes kurser kan stadig stige, selv hvis indkomster bliver svagere. Det sker typisk, hvis pengepolitikken bliver mere støttende.

Et afkølet arbejdsmarked giver den amerikanske centralbank plads til at sænke renterne. Lavere renter kan løfte kurser via øget likviditet snarere end øget forbrug hos husholdninger.

For krypto betyder det en forskel. Stigninger drevet af likviditet er mere skrøbelige og følsomme over for makrochok.

Institutioner møder deres egne udfordringer fra Japan

Svaghed blandt privatinvestorer er kun en del af billedet. Institutionelle investorer er også blevet mere forsigtige.

Den japanske centralbanks mulige renteforhøjelser truer de globale likviditetsforhold. Det skaber risiko for at afvikle yen carry trade, som i flere år har støttet risikable aktiver.

Når låneomkostningerne stiger i Japan, reducerer institutioner ofte risiko globalt. Krypto, aktier og kredit påvirkes alle.

Hovedrisikoen er ikke kollaps, men svag efterspørgsel. Private investorer kan trække sig, når indkomsterne vokser langsommere. Institutioner kan holde pause, når likviditeten globalt strammes.

Altcoins forbliver de mest udsatte under disse forhold. Bitcoin står stærkere til at modstå opbremsning.

I øjeblikket ser kryptomarkedet ud til at være i forandring. Fra private-drevet momentum til makroøkonomisk forsigtighed.

Det skifte kan blive afgørende i de første måneder af 2026.