Et flertal af institutionelle og ikke-institutionelle investorer opretholder et optimistisk syn på Bitcoin for de næste tre til seks måneder. Denne konklusion kommer fra en fælles rapport udgivet i mandags af Coinbase og on-chain data platformen Glassnode.

Rapporten indikerer en “forsigtig optimistisk holdning” til kryptovalutamarkedet i fjerde kvartal af 2025.

Nærværende gevinster, men en afslutning i sigte?

Rapporten identificerer flere medvinde, der understøtter en Bitcoin opsving. Disse inkluderer robust global likviditet, en stærk makroøkonomisk baggrund og gunstige regulatoriske dynamikker.

Men forfatterne dæmper denne optimisme ved at påpege behovet for en forsigtig markedsstrategi. Denne forsigtighed følger den massive $19 milliarder gearing flush-begivenhed den 10. oktober.

Et centralt investor fokus, den amerikanske centralbanks rentepolitik, forventes at se to yderligere rentenedsættelser i år. Coinbase forudser, at disse to nedsættelser kan tiltrække cirka $7 billioner, der i øjeblikket er placeret i Money Market Funds (MMFs), tilbage til risikofyldte aktiver.

Likviditetsknaphed forude

På likviditetsfronten, det globale M2 pengemængdeindeks, en vigtig måling af verdensomspændende likviditet, viste positive signaler i starten af kvartalet. Men situationen har siden ændret sig.

Rapporten advarer om, at en likviditetskontraktion forventes i begyndelsen af november. Dette skyldes de kombinerede effekter af den amerikanske regerings nedlukning og den amerikanske centralbanks kvantitative stramning (QT).

Pas på de makroøkonomiske modvinde

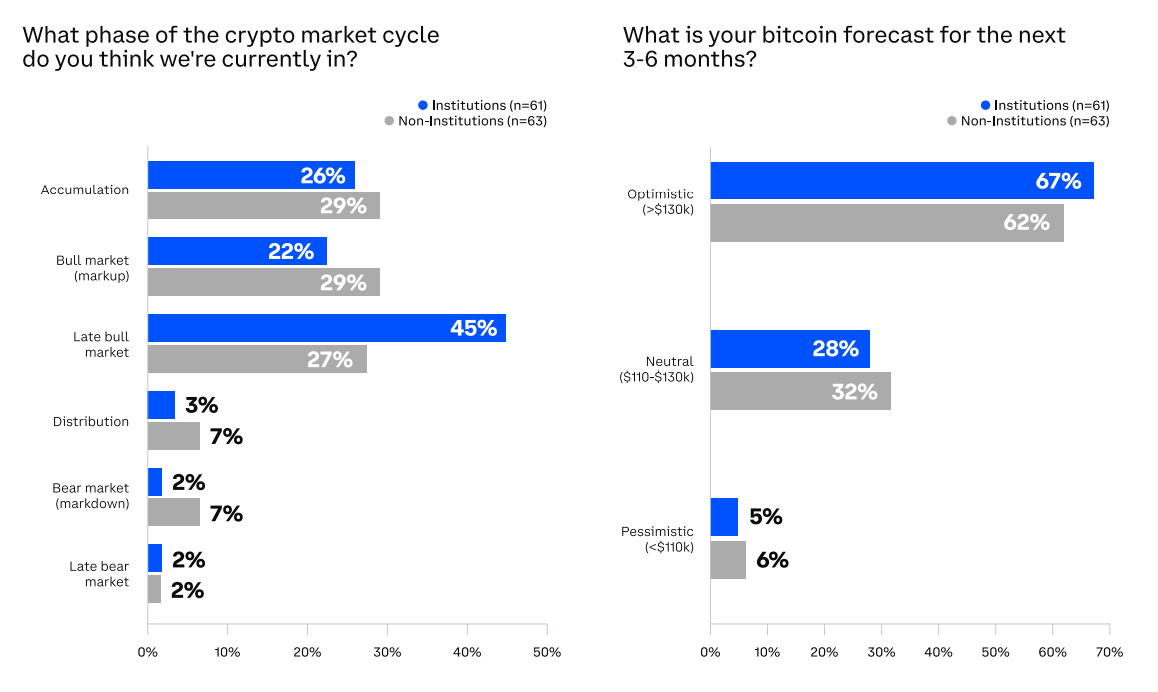

Rapporten nævner en undersøgelse af 120 globale investorer, der afslører, at 67% af institutionelle investorer og 62% af ikke-institutionelle investorer er optimistiske omkring Bitcoins udsigter over de næste 3 til 6 måneder.

Men en klar forskel opstår vedrørende cyklens bæredygtighed. Næsten halvdelen (45%) af de institutionelle investorer mener, at markedet er i den “sene bull-fase.” Dette signalerer en forventning om, at vækstcyklussen snart vil afslutte. Til sammenligning deler kun 27% af de ikke-institutionelle investorer denne opfattelse.

Da de blev spurgt om den primære “Tail Risk” for kryptomarkedet på kort sigt, nævnte både institutionelle (38%) og ikke-institutionelle (29%) respondenter det makroøkonomiske miljø. Dette indikerer en fælles bekymring blandt forskellige investorer.

Men det er også vigtigt at bemærke, at denne undersøgelse blev gennemført mellem 17. september og 3. oktober, før nedbruddet den 10. oktober.

Analytikere holder fast i høje årsafslutningsforudsigelser

“Uptober” opsvinget, som mange investorer havde forventet, ser ud til at vakle under den pludselige eskalering af USA-Kina spændinger. Dermed er Bitcoin kursforudsigelser fra store finansielle institutioner under intens granskning.

I begyndelsen af oktober forudsagde Citigroup en årsslut Bitcoin kurs på cirka $133,000, betinget af fortsatte ETF-indstrømninger og øget efterspørgsel fra DAT-firmaer. Standard Chartered tilbød en endnu højere prognose og forudsagde, at Bitcoin kan nå $200,000, hvis ugentlige ETF-indstrømninger opretholder $500 millioner niveauet.

Ligeledes forudsagde JPMorgan en årsslut kurs på $165,000 og argumenterede for, at Bitcoin var undervurderet i forhold til guld. Goldman Sachs kiggede også på guld som referencepunkt og foreslog, at hvis guld skulle nå $5,000 per ounce, kunne Bitcoin potentielt stige til $220,000.