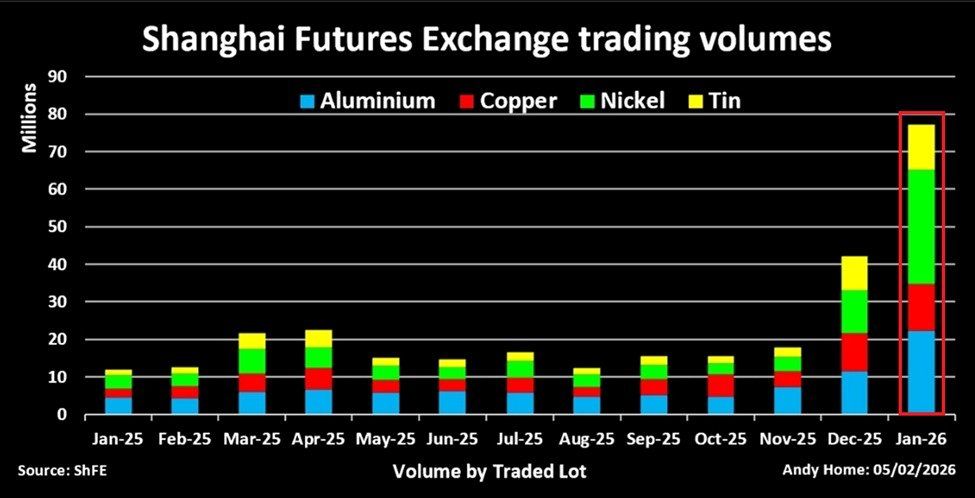

Industrielle metaller er pludselig blevet en af de mest overfyldte handler i Kina, hvor futures-volumen i aluminium, kobber, nikkel og tin stiger, efterhånden som private handlende strømmer ind på markedet.

Aktivitetsstigningen har fået børser og tilsynsmyndigheder til at gribe ind flere gange, hvilket vækker bekymring om, at en bølge af spekulation – og ikke de fundamentale forhold – driver kursen og volatiliteten.

Private investorer fører til markant stigning i metalvolumen

Seneste markedsdata viser, at handelsaktiviteten i vigtige basismetaller accelererer usædvanligt hurtigt. Den samlede futures-volumen i aluminium, kobber, nikkel og tin på Shanghai Futures Exchange steg kraftigt måned efter måned og nåede niveauer langt over gennemsnittet for nyligt.

Nikkelkontrakter førte an i stigningen, og handelsvolumen sprang i vejret på blot en måned. Tinmarkederne oplevede også enestående aktivitet; daglig handelsvolumen oversteg til tider niveauer, som langt overstiger normale fysiske forbrugsstandarder.

Denne udvikling peger på spekulation i derivater – ikke industriel efterspørgsel – som driver strømmen, hvor privathandleres deltagelse er en afgørende faktor.

Handel med metaller har udviklet sig til et varmt emne på kinesiske sociale medier og i WeChat-handelsgrupper.

“…kortsigtede momentum-strategier og gearing bliver mere og mere populære blandt private investorer,” indikerede Kobeissi Letter .

Dette mønster minder om tidligere spekulative perioder set i aktier, krypto og råvarer, hvor privatinvestorers iver hurtigt har forstærket kursudsving.

Børser forsøger at dæmpe et hurtigt voksende metalmarked

Hastigheden af stigningen har tvunget børser til at gribe ind. Både Shanghai og regionale futuresmarkeder har flere gange hævett margin-krav og strammet handelsregler op i de seneste uger.

“Derfor har Shanghai og Guangzhou Futures Exchanges hævet marginerne og strammet handelsreglerne 38 gange de seneste 2 måneder for at forsøge at bremse spekulationen. Metal-rushet er langt fra ovre,” rapporterede Markets Today .

Denne usædvanlige, men hyppige indgriben kan være tegn på stigende bekymring for overdreven gearing. Sådanne tiltag er traditionelt blevet brugt for at bremse spekulativ tilstrømning og stabilisere markederne, når kursbevægelser mister kobling til de underliggende udbuds- og efterspørgselsforhold.

Men gentagne stramninger viser også:

- hvor hurtigt handelsvolumen er vokset

- hvor svært det er at stoppe momentummet, når private er med i stort antal.

Perioder med hurtig spekulativ vækst går ofte forud for markante korrektioner – især på stærkt gearede derivatmarkeder.

Ædle metaller bidrager til volatilitetshistorien

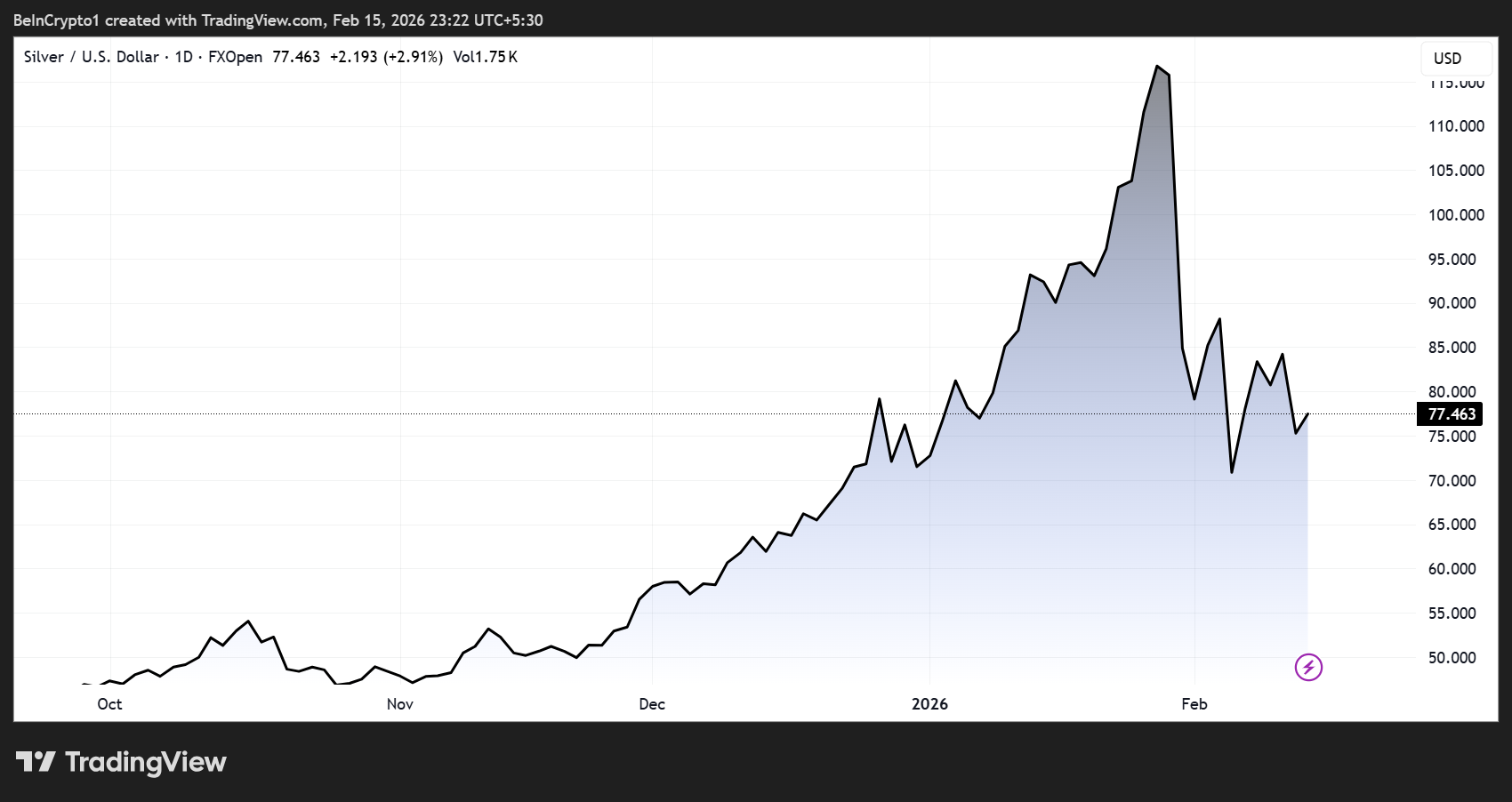

I øjeblikket sender det bredere metalmarked blandede signaler. Særligt sølv har gennemgået en af de største stigninger nogensinde, og er steget markant det seneste år, før det bevægede sig ind i en mere svingende konsolideringsfase.

Med det i baghovedet mener enkelte strateger, at sølv og andre metaller er blevet presset op i forhold til bredere råvareindeks. Tidligere cyklusser er sådanne situationer af og til blevet efterfulgt af afdæmpet kursudvikling.

Andre argumenterer for, at strukturelle udbudsbegrænsninger og stærk industriel efterspørgsel, især fra teknologier til energiskifte, fortsat kan understøtte høje kurser i en længere periode.

Uenigheden afspejler et marked, der kæmper for at skelne mellem strukturelle tendenser og overdreven spekulation.

Makrokræfter bag stigningen

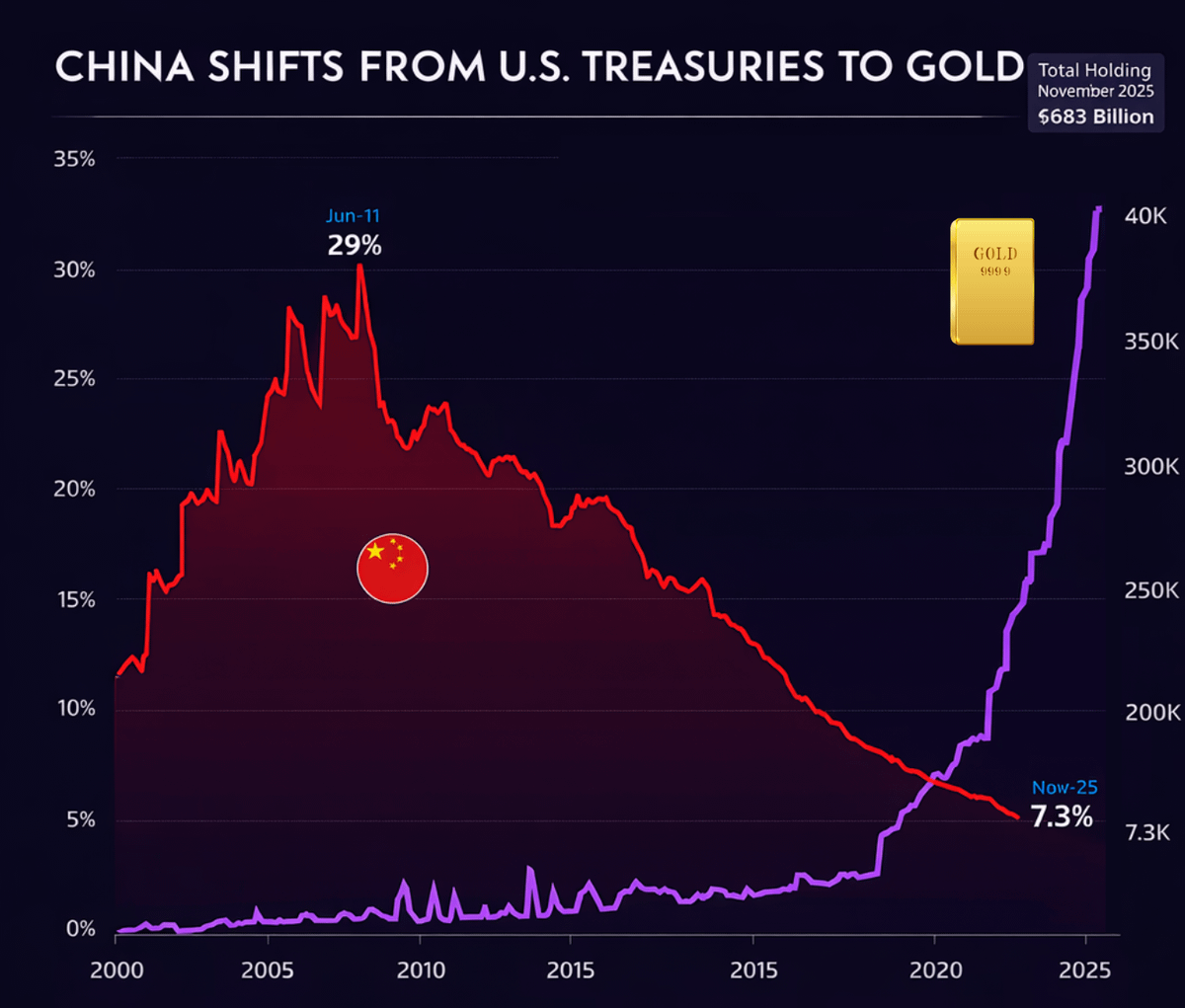

Ud over privatspekulation opstår ralliet for metaller samtidig med større makroøkonomiske forandringer. Kina har gradvist reduceret sine beholdninger af amerikanske statsobligationer og øget guldreserverne.

Det styrker opfattelsen af, at globale kapitalbevægelser i stigende grad søger at sprede sig væk fra TradFi-aktiver.

Kinas centralbank har rapporteret flere måneder med opkøb af guld i træk – en udvikling, flere andre centralbanker har fulgt de seneste år.

Selv om disse makrotendenser ikke direkte forklarer boomet i privatdrevet handel med industrimetaller, bidrager de til en bredere fortælling om, at investorer på tværs af niveauer – fra enkeltpersoner til statslige institutioner – vurderer risiko, likviditet og rollen, som hårde aktiver har i porteføljer, på ny.

Kombinationen af private spekulationer, strammere valutakontrol og blandede makroøkonomiske signaler antyder, at volatiliteten formentlig vil forblive høj i de kommende måneder.