Crypto Black Friday’s rekord afviklinger slettede $19 milliarder i positioner, hvilket afslørede gennemsigtighedshuller mellem centraliserede og decentraliserede platforme. Da Binance snublede, holdt Hyperliquid stand, hvilket gjorde 10.10-krakket til kryptos største stresstest siden FTX.

Krakket og Binances nylige noteringskontrovers understregede et voksende tema: omkostningerne ved centralisering og tiltrækningen af åbne systemer.

Kollapset der rystede fonden

Seneste opdatering

Bloomberg rapporterede, at Hyperliquid behandlede over $10 milliarder af de $19 milliarder i afviklinger, mens Binance oplevede nedbrud og refunderede brugere. DEX’en opretholdt 100% oppetid, hvilket beviste dens modstandsdygtighed under ekstrem volatilitet.

Baggrundskontekst

Bitwise CIO Matt Hougan bemærkede, at blockchains “bestod stresstesten,” og fremhævede, at DeFi-platforme som Hyperliquid, Uniswap og Aave forblev operationelle, mens Binance måtte kompensere de handlende. Hans konklusion: decentralisering bevarede markedsintegriteten, da gearede handlende kollapsede.

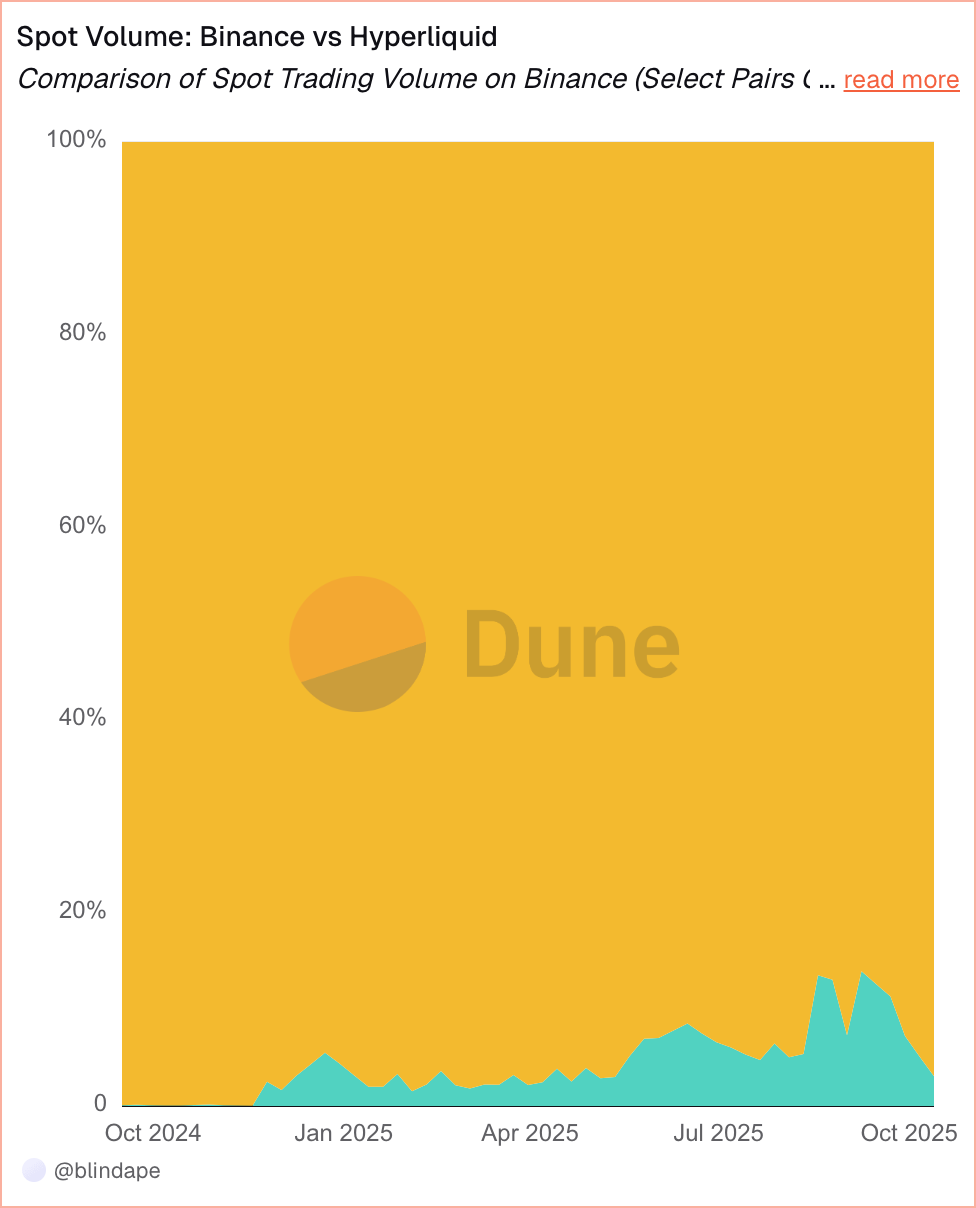

Dune-data viser, at Binance dominerer spotvolumen, mens Hyperliquids andel forbliver under 10% trods stabil vækst frem til midten af 2025. Den samme tillidskløft, der opstod under krakket, dukkede snart op i en anden form — debatten om noteringsgebyrer.

Binance står over for noteringsmodstand

Dybdegående analyse

Limitless Labs’ direktør hævdede, at Binance krævede 9% af tokenforsyningen og millionindskud for noteringer. Binance afviste det, med henvisning til refunderbare indskud, og forsvarede sit Alpha-program. Retfærdighedsdebatten brød ud, da CEX-tilliden nåede nye lavpunkter.

Bag kulisserne

CZ argumenterede for, at børser følger forskellige modeller og sagde, “Hvis du ikke kan lide gebyrer, så byg din egen gebyrfri platform.” Hyperliquid svarede, at på deres netværk, “er der intet noteringsgebyr, afdeling eller portvagter.” Spotudrulning er tilladelsesfri: ethvert projekt kan lancere en token ved at betale gas i HYPE og tjene op til halvdelen af handelsgebyrerne på deres par.

Uniswap-grundlægger Hayden Adams argumenterede for, at DEX’er og AMM’er allerede tilbyder gratis notering og likviditet—hvis projekter stadig betaler CEX-gebyrer, er det udelukkende for markedsføring.

Hyperliquid dukker op som den on-chain udfordrer

Væsentlige fakta

| Platform | Sept 2025 Volumen | Markedsværdi |

|---|---|---|

| Hyperliquid | ≈ $200 B | ≈ $13.2 B |

| Aster | ≈ $20 B | ≈ $2.5 B |

| dYdX | ≈ $7 B månedligt | $1.5 T kumulativt |

Fremadrettet

VanEck bekræftede, at Hyperliquid fangede 35% af blockchain-gebyrindtægterne i juli. Circle tilføjede native USDC til kæden, og Eyenovia lancerede en validator og HYPE-treasury. HIP-3 aktiverede tilladelsesfri perps, hvilket giver udviklere mulighed for at skabe futures-markeder for ethvert aktiv.

Grayscale rapporterede, at DEX’er er blevet pris-konkurrencedygtige med CEX’er, og nævnte Hyperliquid som 2025’s udbrud. Det forudser, at DEX’er kan dominere den lange hale af aktiver, hvor gennemsigtighed og fællesskabsstyring betyder mest.

Hyperliquids fordel ligger i effektivitet. Et team på ti ingeniører driver en platform, der rivaliserer Binances 7.000 ansatte og $500M markedsføringsbudget. DEX’en omsætter besparelser til tokenværdi og likviditetsbelønninger ved at skære ned på noteringsbureaukrati og annoncer. VanEck kalder dette “profit uden markedsføringsudgifter”—en fordel, som ingen centraliseret aktør kan kopiere.

Dataene viser, at Hyperliquids andel af Binances volumen nåede ~15% i august, før den faldt en smule—hvilket signalerer stigende interesse fra handlende i on-chain derivater.

Vejen frem for exchanges

Risici & Udfordringer

Bitwise-analytiker Max Shannon fortalte BeInCrypto, at decentraliserede perps kan nå $20–30 billioner i årlig volumen inden for fem år, hvis reguleringen tilpasses. Han advarede om, at DEX’er, der behandler $67 milliarder dagligt, kan stå over for tilsyn og have brug for standardiserede orakler, reviderede forsikringsfonde og risikokontrol.

Ekspertudtalelser

“Perp DEX’er kan fejle, men deres risici er gennemsigtige og on-chain,” sagde Max Shannon, Bitwise.

“Hyperliquid har alt, hvad der skal til for at blive finansens hus,” udtalte OAK Research.

“Centraliserede børser vil forblive relevante ved at omfavne hybride modeller—kombinere non-custodial handel, dyb likviditet og reguleringsmæssig tillid,” Gracy Chen, Bitget-direktør fortalte BeInCrypto

Konklusion

Paradigm opfordrede CFTC til at anerkende DeFi-gennemsigtighed og argumenterede for, at decentraliseret handel allerede opfylder vigtige reguleringsmål som upartisk adgang og reviderbarhed. Med regulatorer, der bliver mere åbne over for DeFi, og institutioner, der adopterer on-chain modeller, står Hyperliquids tilladelsesløse økosystem som kryptos mest troværdige alternativ til centraliseret magt—hvor gennemsigtighed erstatter tillid som fundamentet for finans.