Kryptomarkeder havde det svært gennem december, men en lille gruppe institutionelle investorer formåede at slutte året med overskud.

Nye on-chain data fra analyseplatformen Nansen viser, at selvom kurserne forblev under pres, sikrede flere af de største kryptofonde millioner i realiseret gevinst – men skiftede til aggressivt salg senere på måneden.

Elite fonde opnår største gevinster under markedets nedtur

Ifølge Nansen var market makeren Wintermute den mest profitable fond i december og opnåede cirka $3,17 millioner i realiseret overskud.

Dragonfly Capital fulgte tæt efter, med gevinster fordelt på flere wallets – samlet $1,9 millioner, $1,0 millioner og $990.000.

IOSG og Longling Capital var også blandt de største vindere. Disse tendenser peger på, at overskuddet var samlet hos et genkendeligt hold af meget aktive institutionelle handlende snarere end enkeltstående wallets.

“Overskuddet er koncentreret hos en lille gruppe af gentagne fonde, ikke tilfældige enkelt-wallets,” bemærkede Nansen, og påpegede hvordan vellykket, konsekvent eksekvering og aktiv handelsstyring adskilte de institutionelle vindere fra resten under markedets nedtur. Læs mere

Arrington, Pantera og Polychain optrådte også i Nansens 30-dages datapakke fra fem blockchain-netværk – alle med varierende grad af indtjening.

December var generelt svær for de fleste kryptoaktører, da volatiliteten steg og markedsstemningen svækkedes frem mod årets udgang.

På trods af udfordringerne udnyttede Wintermute og Dragonfly Capital kortvarige forstyrrelser og muligheder drevet af likviditet.

Deres præstation viser fordelene ved skala, avanceret handelsinfrastruktur og overvågning af flere kæder under stressede markedsperioder.

Dragonflys strategi skilte sig ud ved at fordele beholdningen på flere wallets og dermed sprede risikoen for samtidig at kunne drage fordel af stigninger på forskellige positioner.

Samtidig viste Wintermutes dominans selskabets position som ledende aktør på markedet, der tjenede på volatiliteten i stedet for at lide tab under den.

IOSG og Longling Capital opnåede også markante gevinster og landede dermed blandt månedens mest rentable fonde. Samlet set tegner dataene et billede af institutionel styrke på et tidspunkt, hvor private handlende kæmpede for at følge med.

Aktiv profittagning præger on-chain adfærd

Men Nansens on-chain-overvågning viser, at de samme succesfulde fonde nu hellere vil sælge end at akkumulere.

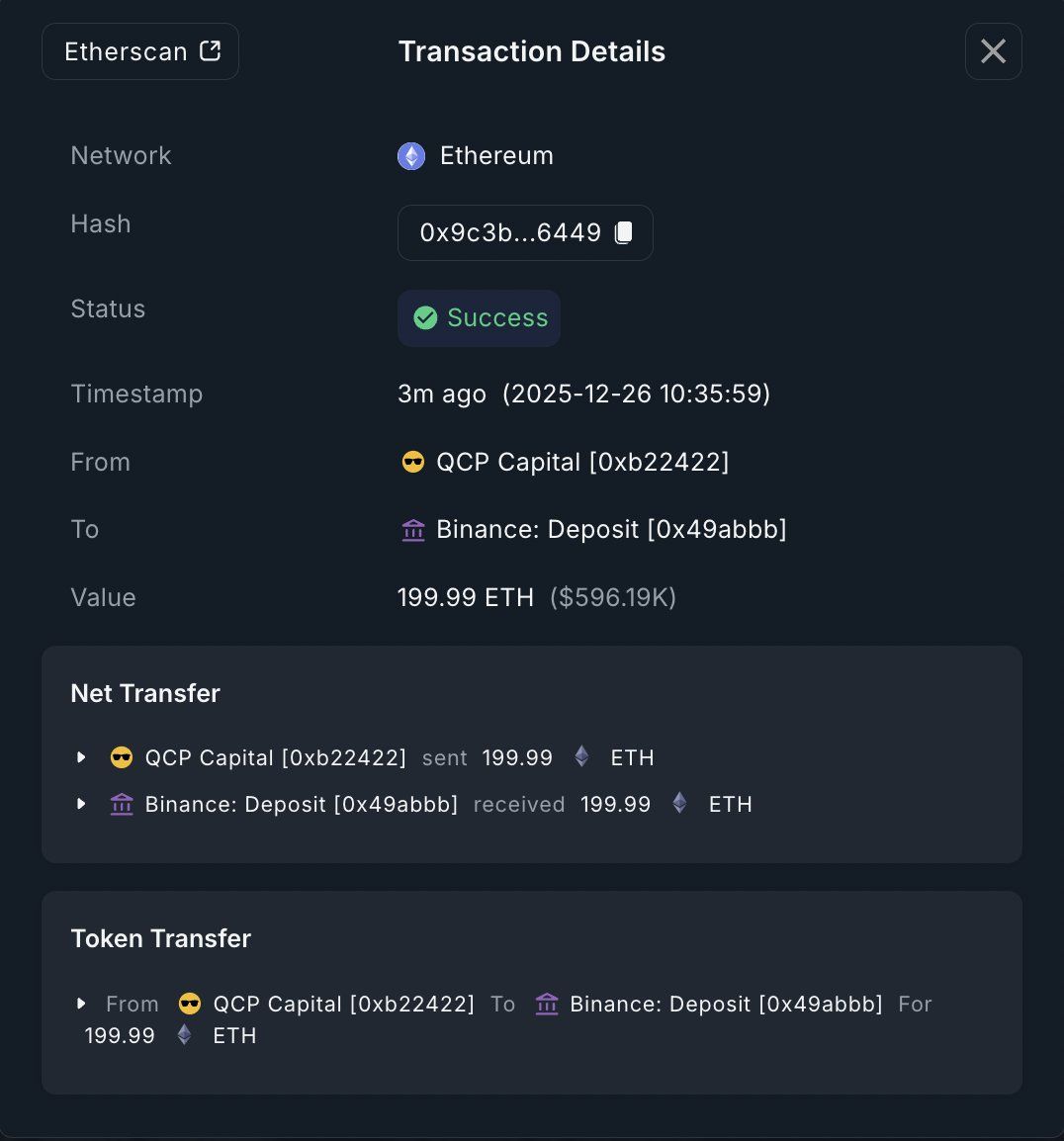

Den 26. december indsatte QCP Capital 199,99 ETH, svarende til omkring $595.929, på Binance-børsen – typisk en indikation på, at aktiver gøres klar til salg.

Wintermute har også været aktiv på salgssiden. Selvom sociale medier har anklaget virksomheden for at dumpe Bitcoin og Ethereum aggressivt under volatiliteten i december, bekræfter on-chain data, at Wintermute reducerede deres eksponering efter at have opbygget positioner tidligere på måneden.

Aktiviteten svarer til profittagning og risikostyring frem for passiv beholdning.

Dragonfly Capital reducerede ligeledes sine positioner i Mantle (MNT). I løbet af syv dage i december indsatte fonden 6 millioner tokens, cirka $6,95 millioner værd, på Bybit.

Selvom Dragonfly har solgt ud, ejer fonden stadig 9,15 millioner MNT-tokens til en værdi på omkring $10,76 millioner. Dette tyder på et delvist, ikke fuldstændigt, exit.

Kontrasten mellem store december-gevinster og øget salgspres illustrerer en dobbelt institutionel strategi:

- Udnytte volatiliteten, når muligheden er der,

- Nedbringe risikoen hurtigt, når markedet skifter.

For professionelle fonde kan årsslut-salget også afspejle porteføljejustering, kapitalbeskyttelse eller forberedelse til nye investeringer i starten af 2026.

Selvom yderligere salg fra bedst præsterende fonde kan tynge kursen på den korte bane, signalerer det måske snarere disciplin end egentlig bearish overbevisning.