De amerikanske kreditmarkeder har aldrig været sundere, men Bitcoin mangler stadig ny kapital—et paradoks, der opsummerer kryptos nuværende situation.

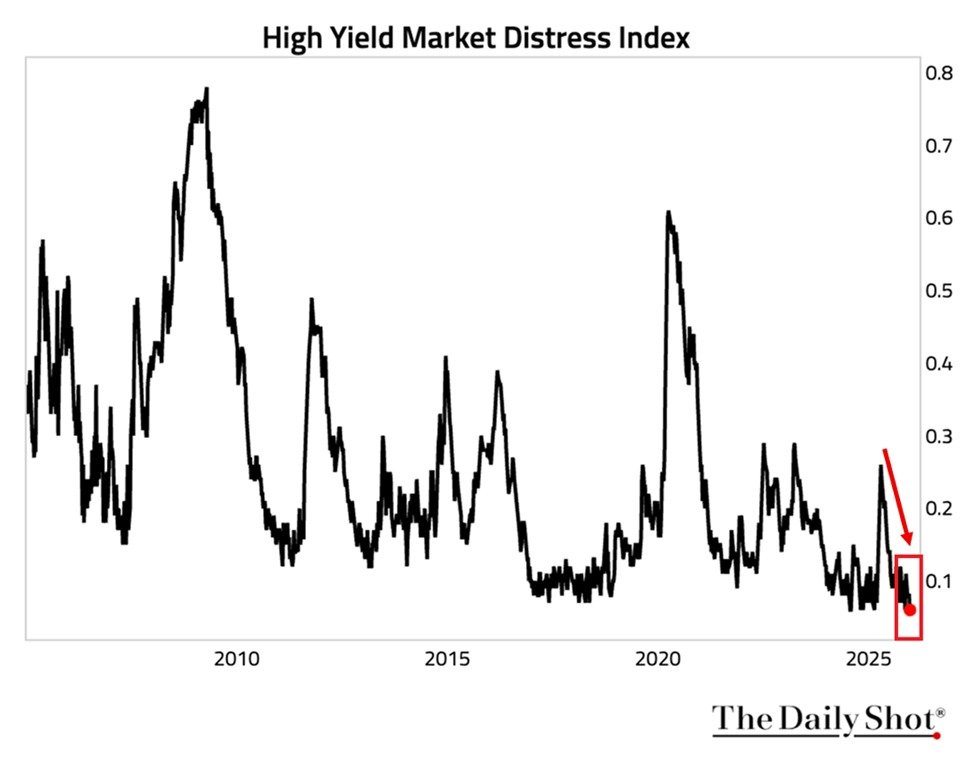

New York Federal Reserve’s high-yield distress index er faldet til 0,06 point, det laveste niveau i målingens historie. Indekset måler stressniveauet på junk-obligationsmarkedet ved at følge likviditeten, markedsfunktion og virksomhedernes lånemuligheder.

Kreditmarkeder roligt: pengene gik et andet sted hen

Til sammenligning steg indekset over 0,60 under markedsuroen under pandemien i 2020 og nærmede sig 0,80 under finanskrisen i 2008. Dagens niveau peger på særligt gode vilkår for risikofyldte aktiver.

High-yield virksomhedsobligation ETF’en (HYG) afspejler den optimisme og er steget for tredje år i træk med omtrent 9% afkast i 2025, ifølge iShares-data. Efter klassisk makrologik burde så meget likviditet og stor risikovillighed gavne Bitcoin og andre kryptoaktiver.

Men on-chain data fortæller en anden historie. CryptoQuant-direktør Ki Young Ju bemærkede, at kapitaltilførslen til Bitcoin er “tørret ud”, og at pengene i stedet går til aktier og guld.

Den vurdering matcher tendenserne på resten af markedet. Amerikanske aktieindeks ligger fortsat tæt på rekordhøje niveauer. Kunstig intelligens- og Big Tech-aktier trækker det meste af risikovillig kapital til sig. For institutionelle investorer er de risikojusterede afkast på aktier så tiltalende, at de helt springer kryptovaluta over.

Det skaber en ubehagelig virkelighed for Bitcoin-bulls: systemisk likviditet er rigelig, men kryptomarkedet står længere nede i rækken, når kapitalen skal fordeles.

Sidelæns konsolidering erstatter krak-scenarier

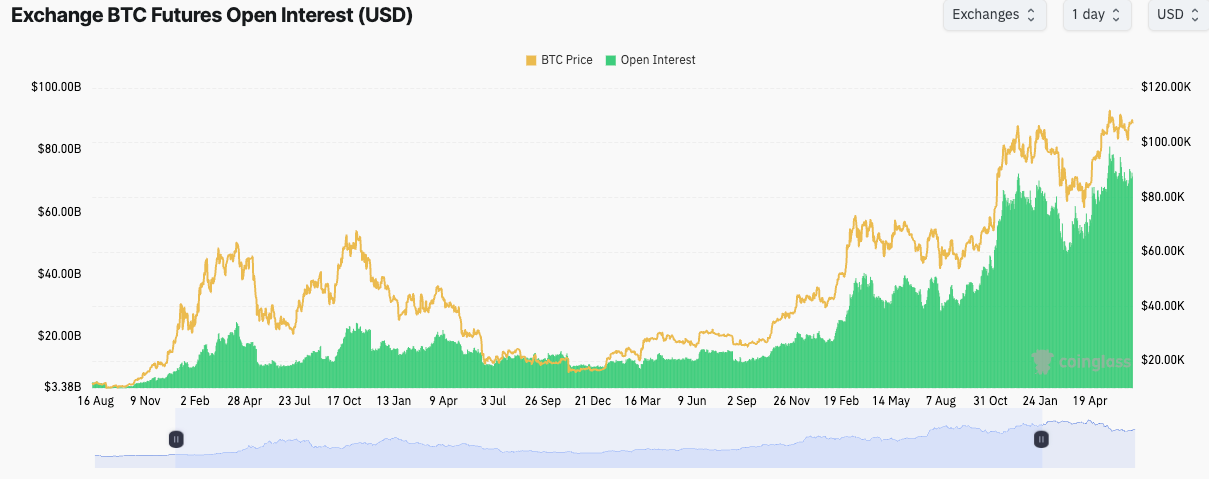

Derivatdata bekræfter billedet af stilstand. Samlet Bitcoin Open Interest i futures er på 61,76 milliarder dollars fordelt på 679.120 BTC, ifølge Coinglass. Selvom Open Interest steg med 3,04% det seneste døgn, bevæger prisen sig stadig sidelæns tæt på 91.000 dollar, mens 89.000 udgør støtten i øjeblikket.

Binance fører med 11,88 milliarder dollar i Open Interest (19,23%), fulgt af CME med 10,32 milliarder (16,7%) og Bybit med 5,90 milliarder (9,55%). Den stabile fordeling på tværs af børser antyder, at deltagerne justerer deres sikringer i stedet for at tage retning på markedet.

Det klassiske hval-til-privat-investor-salgscyklus er også brudt op, da institutionelle ejere lægger langsigtede strategier. MicroStrategy har nu 673.000 BTC uden tegn på større salg. Spot Bitcoin ETF’er har skabt en ny type tålmodig kapital, der dæmper udsvingene begge veje.

“Jeg tror ikke, vi får et -50%+ fald fra ATH som under tidligere bear-markeder,” forudsagde Ki. “Bare kedelige sidelæns bevægelser de næste par måneder.”

Kortsælgere har dårlige odds i det nuværende miljø. Manglen på paniksalg blandt store ejere mindsker risikoen for kædereaktioner af afviklinger. Omvendt mangler de lang positioner klare katalysatorer for opadgående momentum.

Hvad kan ændre ligningen

Flere mulige faktorer kan sende kapital mod krypto: aktiepriser når et niveau, hvor investorer roterer til alternative aktiver; en mere aggressiv rentesænkning fra centralbanken, som maksimerer risikovilje; mere tydelige regler, der giver institutionelle investorer nye muligheder; eller Bitcoin-specifikke ting som ændringer efter halveringen og ETF-optioner.

Indtil sådanne katalysatorer opstår, vil kryptomarkedet formentlig forblive i langvarig konsolidering—stærkt nok til ikke at bryde sammen, men uden nok momentum til markant kursstigning.

Paradokset forbliver: I en verden fyldt med likviditet venter Bitcoin stadig på sin andel.