Den samlede værdi af real-world assets (RWAs) på Arbitrum-netværket er steget over 1.000 gange siden starten af 2024.

Fra beskedne $100.000 til $200.000 i begyndelsen af januar sidste år, huser Arbitrum nu mere end $200 millioner i tokeniserede RWAs. Det afspejler en af de mest eksplosive vækstkurver i decentraliseret finans (DeFi) i år.

RWA totalværdi på Arbitrum stiger 1.000x

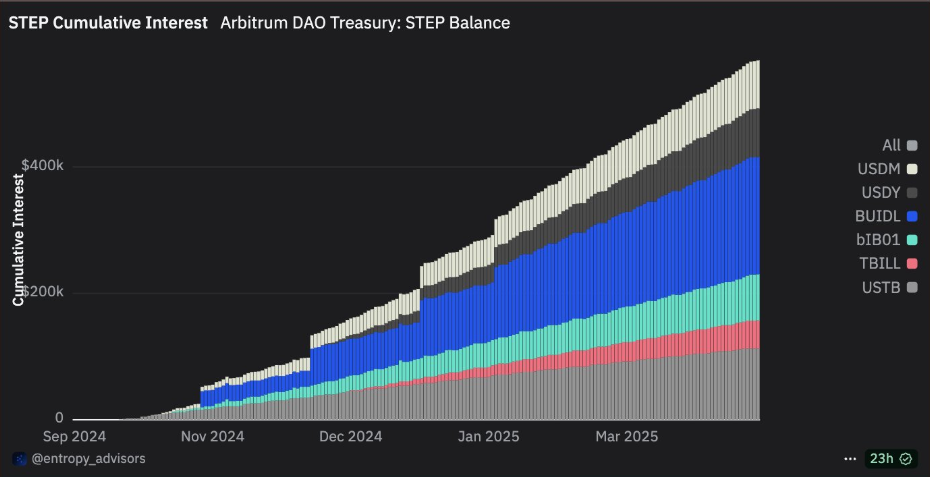

Den eksponentielle ekspansion tilskrives i høj grad Arbitrum DAOs Stable Treasury Endowment Program (STEP), som i øjeblikket er i sin 2.0 fase. Programmet tildelte 85 millioner ARB tokens til at støtte stabile, likvide, udbytte-genererende RWAs.

“DAO’en har netop godkendt 35M ARB til RWAs via STEP 2.0. Dette bringer de samlede RWA-investeringer fra DAO-treasuryen til 85M ARB, en af de største DAO-ledede RWA-tildelinger i Web3,” sagde Arbitrum i februar.

Strategien sigter mod at reducere DAO’ens eksponering for volatile native kryptoaktiver og hjælpe med at opbygge en mere robust treasury, og det ser ud til at give resultater.

Amerikanske statsobligationer dominerer Arbitrum’s RWA-økosystem og udgør 97% af sektoren. Franklin Templeton’s BENJI fører an med en markedsandel på 36%, efterfulgt af SPIKO’s europæiske statsobligationer, der står for 18%.

Denne diversificering ud over amerikanske instrumenter er et sundt tegn for global institutionel engagement med Arbitrum.

“Økosystemet byder velkommen til global diversificering ud over amerikanske instrumenter,” bemærkede The Learning Pill.

Nye aktører som Dinari har også tilføjet til økosystemets momentum ved at tilbyde tokeniserede versioner af traditionelle værdipapirer. Disse inkluderer aktier, ETF’er (exchange-traded funds) og REITs via deres dShares-platform.

Mere end 18 tokeniserede RWA-produkter findes på Arbitrum, der dækker forskellige aktivklasser fra obligationer til fast ejendom. Arbitrum selv fremhævede denne institutionelle tilstrømning på X (Twitter)

“RWA og Stablecoin-udbredelse på Arbitrum har været monumental! Nogle af de største institutioner bringer deres tokeniserede aktiver til likviditetens land med $4,7 milliarder i Stablecoins og over $214 millioner i RWAs allerede onchain,” udtalte netværket.

Teams som Securitize, DigiFT og SPIKO tokeniserer alt fra statsgæld til ejendomsporteføljer, hvilket signalerer den tidlige dannelse af et nyt finansielt underlag.

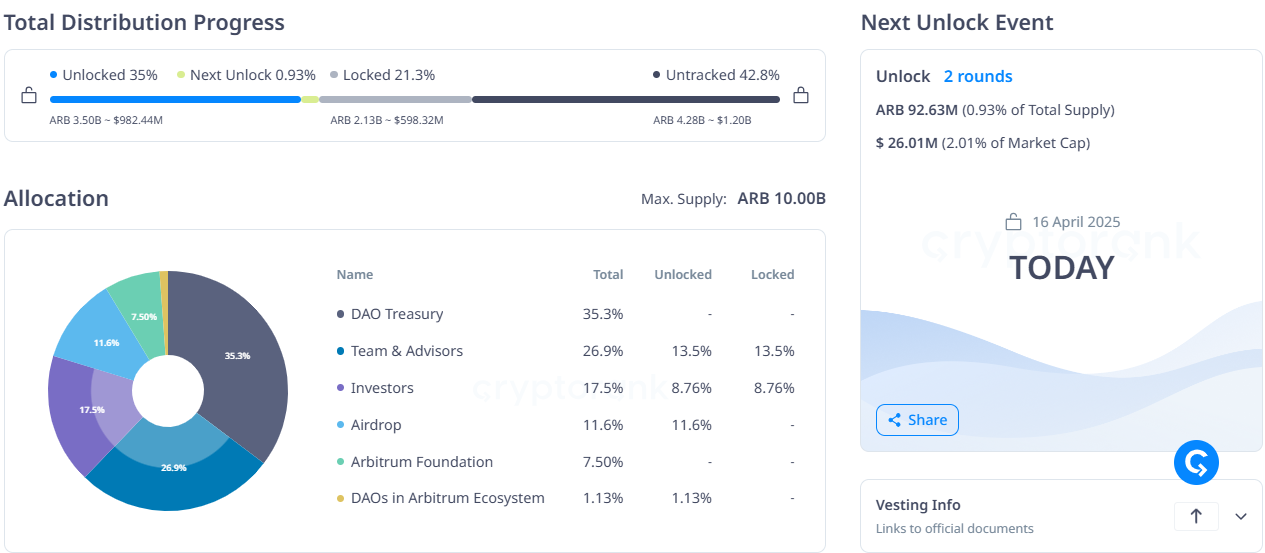

Men på trods af den stærke økosystemudvikling er ARB, netværkets token, nede med 88% fra sin rekordhøje kurs.

Yderligere nedadgående pres truer, med en 92,63 millioner ARB token unlock nært forestående. Med kun 46% af den samlede forsyning i øjeblikket i omløb, forbliver bekymringer om udvanding og mangel på direkte token-tilvækst fra RWA-vækst vigtige markedsudfordringer.

Tokenized RWA krydser 11 milliarder dollars, Ethereum dominerer onchain finansfronten

Udover Arbitrum er den bredere real-world asset sektor stille og roligt blevet en af de mest betydningsfulde trends i krypto, selvom den ikke dominerer overskrifterne.

Ifølge DeFiLlama har on-chain RWAs oversteget $11,169 milliarder i total værdi låst, oppe 2,5 gange over det seneste år.

Tokeniserede amerikanske statsobligationer og tokeniseret guld er motorerne bag denne vækst. BlackRocks BUIDL fond har nu over 2,38 milliarder dollars i tokeniserede statsobligationer alene. Samtidig har blockchain-baserede guldaktiver, drevet af både markedsdemand og stigende metalpriser, oversteget 1,2 milliarder dollars, ifølge en nylig BeInCrypto rapport.

Ethereum forbliver i frontlinjen og hoster cirka 80% af alle on-chain RWA’er. Da TradFi-giganter søger programmerbar eksponering til dollarudbytte og reale aktiver, tilbyder Ethereum den nødvendige infrastruktur og likviditet til at forbinde kapitalmarkeder med blockchain-teknologi.

“De største RWA-protokoller jagter ikke krypto-narrativer. De tilbyder noget, TradFi forstår: udbytte, dollareksponering og guld. Dette er ikke fremtiden for DeFi. Det er fremtiden for finans,” observerede DeFi-analytiker Patrick Scott .

Udviklere påpeger, at udbredelsen allerede er dybt indlejret i on-chain-native applikationer som Pendle, Morpho, Frax og forskellige automatiserede markedsdannere (AMM’er) og staking-lag. “Real yield”-tesen er ankommet, kodet ind i det nye finansielle systems baselag.

“TradFi-narrativet er fint, men udbredelsen indtil videre er on-chain-native,” bemærkede DeFi-udvikler Artem Tolkachev .

Mens prangende DeFi-eksperimenter ofte efterligner kasinoer, viser RWA’er, at langsom, stabil og skalerbar vinder løbet.

Den næste grænse ligger i at forbedre adgang, likviditet og incitamenter, især på ikke-Ethereum kæder som Arbitrum, hvor det tekniske fundament er stærkt, men markedsfortrøstningen stadig er i bevægelse.

Tokeniserede RWA’er er måske ikke det mest højlydte narrativ i krypto, men de bliver det mest betydningsfulde.

“Onchain RWA’er bliver stille og roligt rygraden i fremtidens finans, ikke hype, bare reel værdi TradFi forstår: udbytte, dollars og guld,” kvitterede Validatus.com .