Forventningerne om, at den amerikanske centralbank (Fed) vil sænke renten i september, er steget for nylig. Mens de fleste forudsigelser tolker dette som et positivt tegn for aktie- og kryptomarkederne, fortæller historien en anden historie.

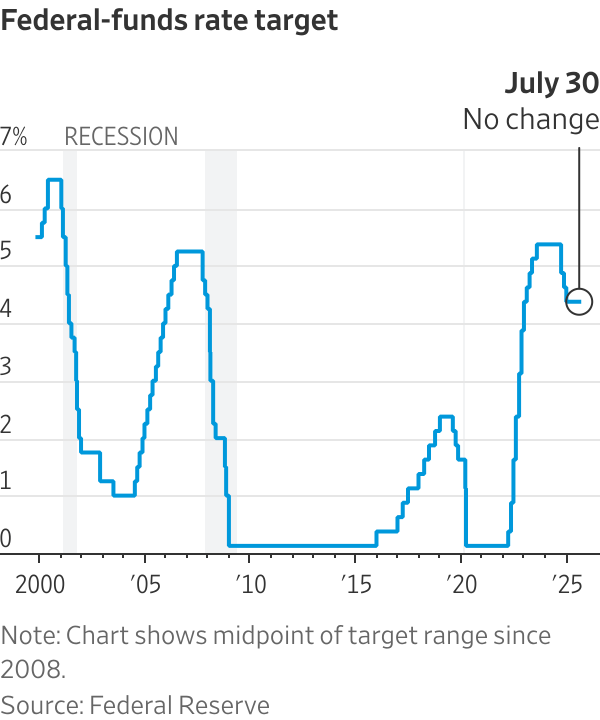

Historisk set signalerer Fed-rentesænkninger ofte begyndelsen på økonomiske recessioner—en tendens observeret over flere årtier.

En rentenedsættelse fra centralbanken kan være et tegn på recession

En nylig rapport fra BeInCrypto afslørede, at sandsynligheden for en Fed-rentesænkning i september 2025 er steget til over 90%. Dette er tydeligvis, hvad investorerne håber på. Analytikere mener, at denne optimistiske stemning vil hjælpe med at opretholde markedets momentum gennem 2025.

Lavere renter reducerer normalt låneomkostningerne. Dette opmuntrer til mere investering i mere risikable aktiver som kryptovalutaer.

Men tidligere data viser, at store rentesænkninger ofte sker lige før eller under økonomiske recessioner.

Fed-data indikerer, at store recessioner i 2001, 2008 og 2020 alle begyndte med rentesænkninger.

Dette historiske mønster modsiger investorernes forventninger og har fået mange private investorer til at stille spørgsmålstegn ved dets logik.

“Hvis rentesænkninger angiveligt øger udlån, hvorfor dukker de grå søjler (recessioner) så op efter, at Fed sænker renten?” spurgte investor John Smith på X.

John Smiths spørgsmål virker gyldigt, især når man overvejer den nylige præstation af teknologiske aktier, som spejler dot-com-boblen.

“Teknologiske aktier overgår S&P 500 med den største margin siden toppen af Dot Com-boblen,” kommenterede markedsdataleverandøren Barchart på X.

Guilherme Tavares, direktør for i3 Invest, ser også S&P 500’s overophedning som drevet af AI-hype. Han udtrykte bekymring over investorer, der planlægger at købe og holde på lang sigt.

Centralbanken kan sænke renten, men det er ikke nødvendigvis godt nyt for krypto

Ekspertudtalelser hjælper med at besvare John Smiths tidligere spørgsmål.

Feds skift mod en lempelig pengepolitik—ofte kaldet en “Fed-pivot”—kan udløse kortsigtede bullish reaktioner i aktier og krypto ved at sænke renterne og opmuntre til risikotagning.

Men hvis historien er en pålidelig guide, kan dette politiske skift blot være en reaktion på eksisterende recession signaler. I en nylig rapport forklarede Henrik Zeberg, Head Macro Economist hos Swissblock, den nuværende situation.

Zeberg udtalte, at Swissblocks Business Cycle Model havde advaret om en kommende recession siden slutningen af 2024.

Han argumenterede for, at de nuværende sprækker på arbejdsmarkedet bekræfter den advarsel.

“Denne forværring i arbejdsmarkedsdata er ikke bare en en-måneds anomalitet; det er et tegn på, at den økonomiske tidevand begynder at vende—et som investorer ignorerer på egen risiko,” sagde Zeberg.

Med enkle ord betyder en Fed-rentesænkning ikke, at Fed forsøger at forhindre en økonomisk afmatning. Det betyder, at de reagerer på en, der allerede er i gang.

Lavere renter genopliver ikke automatisk udlån. Hvis virksomheder er ustabile eller forbrugere har mistet job, vil de ikke låne—selv hvis penge er billige.

Den nuværende begejstring for en potentiel Fed-sænkning kan kun skabe et midlertidigt løft. Mens S&P 500 og Bitcoin når nye højder, advarer Zeberg om, at dette kan være slutningen på cyklussen eufori. Han sammenligner det med et sidste skud adrenalin for en aldrende bull.

“Dette er et tveægget sværd: mens en pivot kan forlænge risikobaserede aktivers stigning lidt længere, ville det ske af de forkerte grunde—nemlig fordi økonomien vakler. Ny likviditet kan oppuste værdiansættelser endnu mere til et uholdbart niveau, hvilket sætter scenen for en endnu mere dramatisk korrektion senere,” tilføjede Zeberg.

Endelig fremsatte Henrik Zeberg en skræmmende prognose: det kommende markedstilbagefald kan blive historisk—potentielt det værste krak siden 1930’erne.