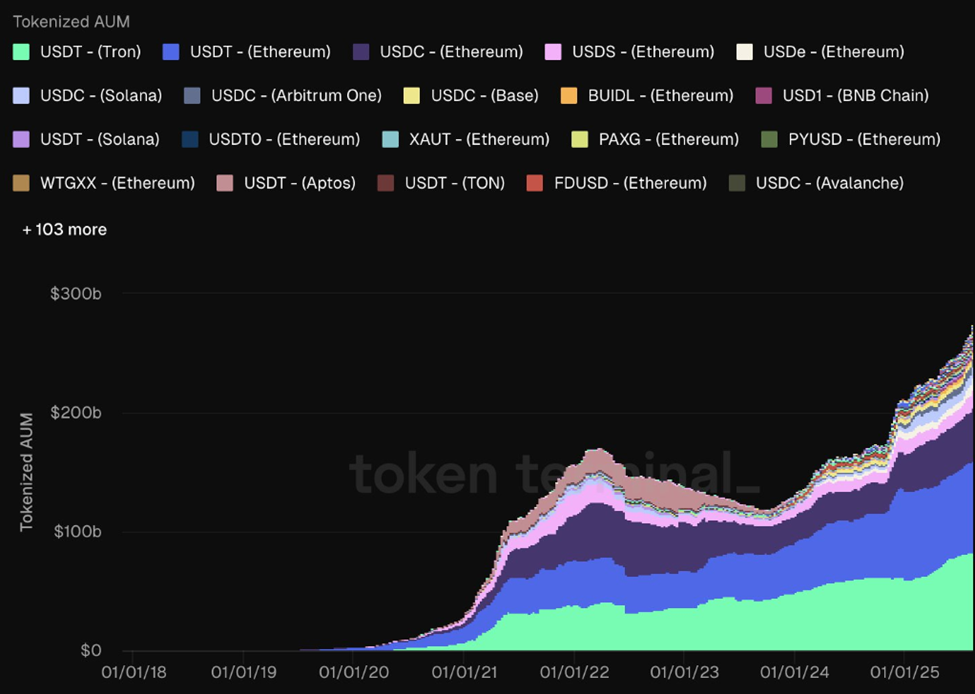

Markedet for tokeniserede aktiver har stille og roligt nået en ny milepæl, med aktiver under forvaltning (AUM), der stiger til et rekordhøjt niveau.

Denne stigning fremhæver, hvordan Ethereums infrastruktur i stigende grad bliver det foretrukne afviklingslag for stablecoins og institutionel tokenisering.

Tokenisering når historisk skala

Token Terminal rapporterer, at AUM for tokeniserede aktiver er på et rekordhøjt niveau på cirka 270 milliarder dollars.

Den on-chain data platform fremhæver tokeniserede aktiver, der spænder over et bredt spektrum, fra valutaer og råvarer til statskasser, privat kredit, private equity og venturekapital.

Meget af denne vækst er drevet af institutioner, der anvender blockchain for effektivitet og tilgængelighed, med Ethereum som den dominerende platform.

Ethereum huser cirka 55% af al tokeniseret aktiv AUM, tilskrevet dets smart contract økosystem og bredt anvendte token standarder.

Tokens som USDT (Ethereum), USDC (Ethereum) og BlackRocks BUIDL fond repræsenterer nogle af de største værdipuljer, bygget på ERC-20 frameworket.

Imens muliggør specialiserede standarder som ERC-3643 tokenisering af Real-World Assets (RWA) som fast ejendom og kunst.

Med 270 milliarder dollars allerede tokeniseret, kan det fortsatte momentum se markederne for tokeniserede aktiver vokse til billioner, mens Ethereum cementerer sin rolle som rygraden i tokeniseret finans.

Finansielle giganter støtter stille Ethereum

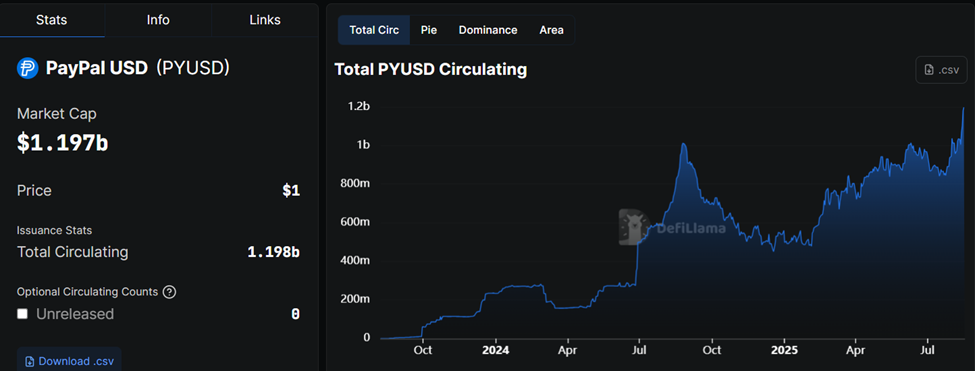

Et af de mest sigende tegn på dette skift er stigningen af PayPals PYUSD stablecoin, som har overskredet 1 milliard dollars i udbud, mens det udelukkende er udstedt på Ethereum.

For institutioner beviser PYUSD’s hurtige vækst, at Ethereums infrastruktur er likvid, sikker og betroet nok til, at en global fintech-leder kan skalere på den.

“PayPals PYUSD, der overskrider 1 milliard dollars i udbud, cementerer Ethereum som afviklingslaget for større finans. Stablecoin skala som denne uddyber likviditet og nytte. Institutioner standardiserer stille og roligt på ETH,” observerede en bruger i et opslag.

Udover PayPal læner traditionelle kapitalforvaltere sig også ind i Ethereum. BlackRocks tokeniserede pengemarkedsfond, BUIDL, er blevet nævnt som en milepæl for institutionel udbredelse. Dette demonstrerer, hvordan traditionelle finansielle (TradFi) instrumenter kan udstedes og administreres problemfrit on-chain.

Imens skyldes Ethereums dominans i tokenisering dens netværkseffekter og udviklerøkosystem. ERC-20 standarden er blevet det fælles sprog for digitale aktiver, hvilket sikrer kompatibilitet på tværs af wallets, børser og DeFi protokoller.

Imens forbedrer Ethereums sikkerhed, likviditet og skalerbarhed gennem opgraderinger som Proof-of-Stake (PoS) og rollups institutionernes tillid.

Ethereums fleksibilitet gør det muligt at betjene både private og institutionelle behov. Stablecoins som USDT og USDC driver globale betalinger og DeFi likviditet. Imens appellerer tokeniserede statskasser og kreditinstrumenter direkte til institutionelle porteføljer, der søger udbytte og effektivitet.

Men analytikere opfordrer til forsigtighed for Ethereum handlende, da den største altcoin på markedsværdi målinger står over for den næststørste salgsbølge. Ligeledes blinker advarselssignaler trods 98% af Ethereum udbuddet er i en profitabel tilstand.